あなたは賃貸派ですか?持ち家ですか?

それぞれメリット・デメリットがあるので、一概にどちらが優れているとは言い切れませんが、持ち家派の主張の一つに「家は資産になる」というものがあります。

たしかに不動産には資産としての側面もあります。

しかし、住宅ローンを組んで手に入れるマイホームは本当に資産になるのでしょうか。

この記事では、マイホームは資産なのか?負債なのか?、失敗のしないマイホーム購入について考えてみました。

この記事のまとめ

- 資産価値の高い物件を購入できるならマイホームは「資産」になる

- 住宅ローンを組むと家計のバランスシートへの影響が大きい

- 家計のバランスシートで「純資産を常にプラス」にすることが大切

記事を書いている人

- 銀行で住宅ローン業務を担当

- 不動産会社で7年間の営業経験

- マイホームの購入を検討するお客様を1,000名以上担当

- 宅地建物取引士取得

- 詳細は『プロフィールへ』

マイホーム(持ち家)は資産?負債?

最初に結論からお伝えをすると

・資産価値の高い物件を購入できるなら、マイホーム=資産

・そうではないのであれば、マイホーム=負債

どういった物件を購入するのかによって、マイホームは資産にも負債にもなりうるということです。

ここでいう資産価値の高い物件とは「売却時の価格が高い物件」のことです。

購入してすぐに売却したら100万円高く売れた、10年住んだ家が購入時と変わらない金額で売れた、こういった場合は資産価値の高い物件といえるでしょう。

ただ、日本の不動産は年数が経つにつれて建物の価値はどんどん下がっていき、土地値しか残りません。

特に新築の物件は一度入居しただけでも価値が一割下がるとも言われています。

一方、アメリカなどの海外の不動産は、中古物件の価値は下がりにくく、むしろメンテナンスのされている物件は価値が高くなります。

なので、日本においてマイホームを購入するということは負債になる可能性が高くなります。

家計のバランスシートを考えよう

資産価値の高い物件が買えなければ、マイホームは諦めた方がいいのか?というとそうではありません。

負債になっても家計全体が傾かなければマイホームは十分検討に値します。

ただ、マイホームを購入することで家計全体が大きく傾くようなら一度検討し直した方がいいでしょう。

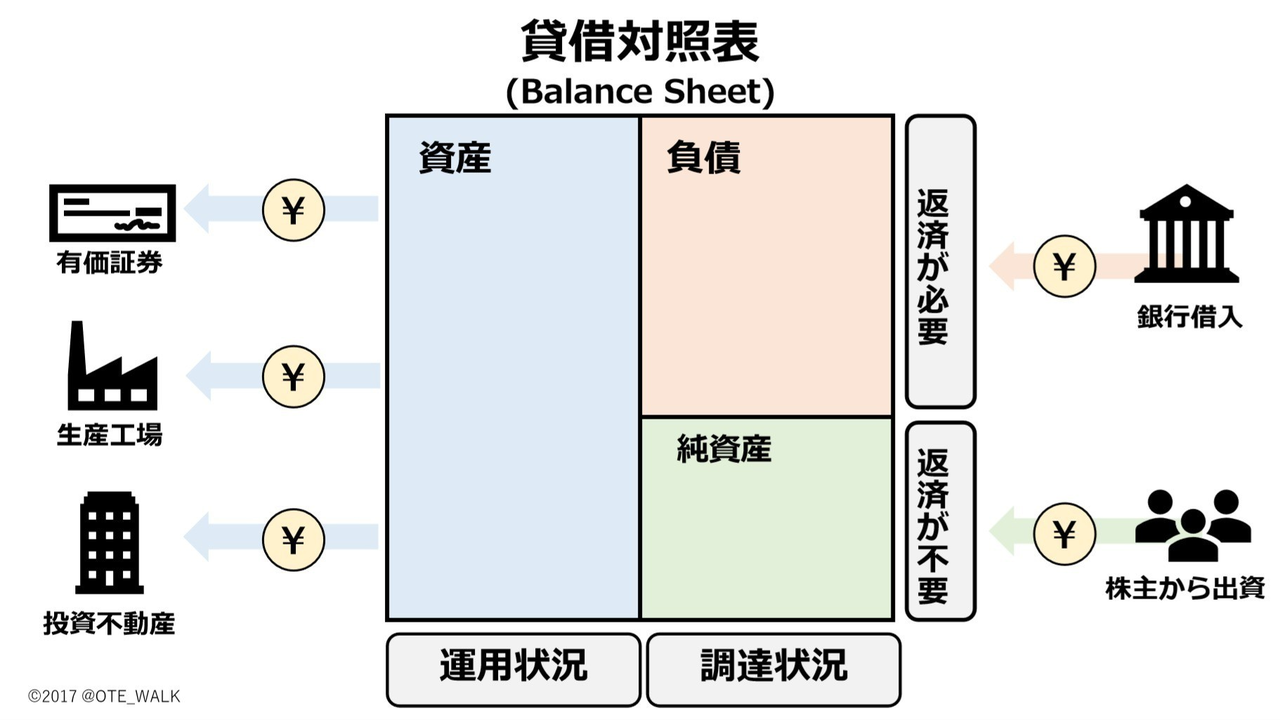

家計全体の状態を把握するのに、会計(簿記)の知識が役に立ちます。

「バランスシート」(貸借対照表)という言葉を聞いたことはありますでしょうか。

会社の財政状態を示す資料のことで、その会社がどういった資産や負債を保有しているのかが、一覧になっているものです。

このバランスシート(貸借対照表)は会社だけではなく、家庭においても重要な考え方です。

表の左側には「資産」を、右側には「負債」を一覧にしていきます。

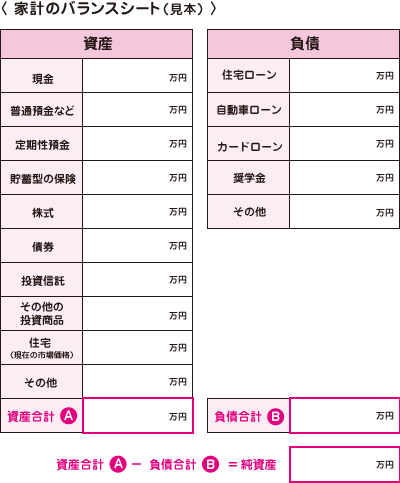

家計においての資産や負債はこちらのバランスシートを参考にしてみてください。

引用:日本FP協会

この家計のバランスシートで大切な点は「純資産を常にプラスにする」ことです。

純資産はこのように算出されます。

資産合計ー負債合計=純資産

純資産がマイナスの状態は、資産よりも負債の方が多い状態(債務超過)のため、財政状態がかなり危険な状態です。

万が一のことがあると最悪の場合、自己破産にもなりかねません。

住宅購入は家計のバランスシートへの影響大

マイホーム購入(特に住宅ローンを利用する場合)は家計のバランスシートへの影響がかなり大きいです。

「住宅」という「資産」が増えるものの、同時に「住宅ローン」という「負債」が増えるからです。

もし、資産価値の高い物件を購入することができたら「資産>負債」となり、家計のバランスシートも健全な財政状態になります。

しかし、資産価値の低い物件を購入してしまうと「負債>資産」となってしまい、万が一住宅を手放す必要が出たときに家計が破綻してしまうこともありえます。

具体的な事例で想定をしてみましょう。

住宅購入から住宅ローン完済まで

- 住宅購入前

- 住宅購入直後

- 住宅購入から10年後

- 住宅購入から20年後(リフォーム)

- 住宅購入から35年後(住宅ローン完済)

この5段階での家計のバランスシートを見比べてみましょう。

もちろん住宅を購入してから貯金が増えたり、奨学金を完済したりなどが想定されますが、今回は比較をしやすいように住宅購入以外のお金の動きは考慮せずに見ていきます。

購入価格 4000万円

住宅ローン 3500万円(返済期間35年 固定金利1.5% 元利均等返済)

10年後の物件価格 2800万円

20年後の物件価格 2500万円(リフォーム込)

35年後の物件価格 2000万円

20年目のリフォーム費用 500万円

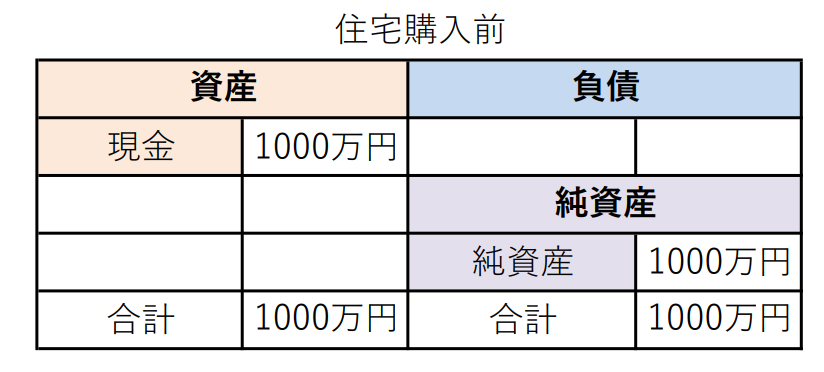

住宅購入前のバランスシート

住宅購入前は特に負債(借金)もなく、資産(現金)がそのまま純資産になっています。

この段階では、家計全体として何ら問題はありません。

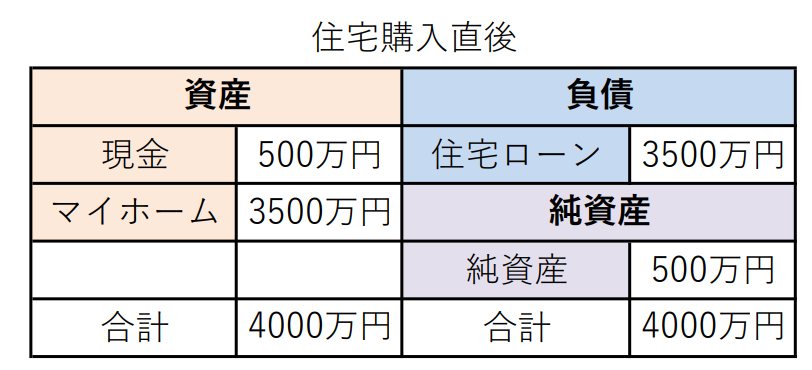

住宅購入直後のバランスシート

その後、価格4000万円のマイホームを自己資金500万円、住宅ローン3500万円で購入しました。

マイホームという資産ができた代わりに、住宅ローンという負債もできました。

資産と負債を比べると、資産の方が大きいですが、純資産は1000万円から500万円に下がりました。

住宅は一度入居すると中古物件になり、売却想定金額も新築時の価格よりは安くなることが一般的だからです。

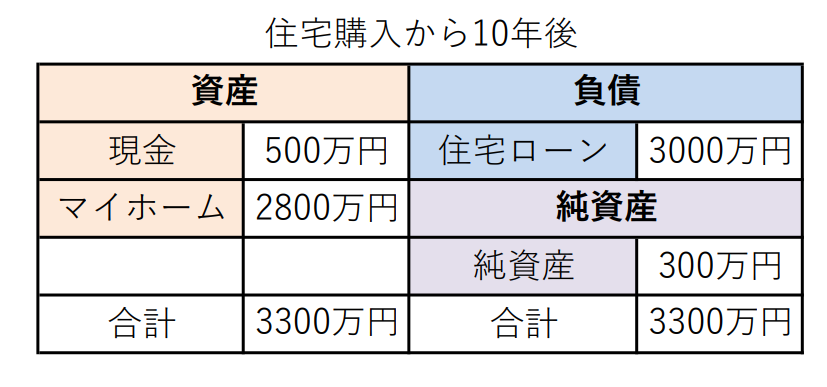

住宅購入から10年後

その後、購入から10年が経過したときのバランスシートはこのようになります。

住宅ローンは順調に返済が進み、3500万円から3000万円に残債は減りました。

また、購入したマイホームも築10年の中古戸建になりましたので、売却想定金額も2800万円に下がりました。

10年後のマイホームがいくらで売れるのかは予想でしかありませんが、建物は年数に応じて価値が下がっています。

購入前には純資産1000万円ありましたが、マイホームを購入して10年後には純資産300万円に減ってしまいました。

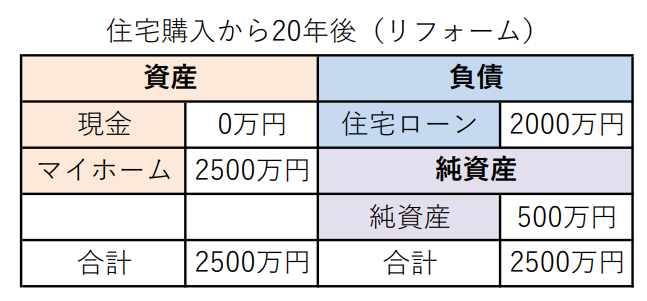

住宅購入から20年後(リフォーム)

住宅購入から20年が経過し、リフォームを500万円分行いました。

リフォーム費用は現金で支払いました。

この段階で売却をすると、リフォーム分も考慮して売却想定は2500万円と想定します。

新築から20年ほど経過すると建物の価値の下落も緩やかになっていきます。

住宅ローンの残債とマイホームの価値が逆転し始めました。

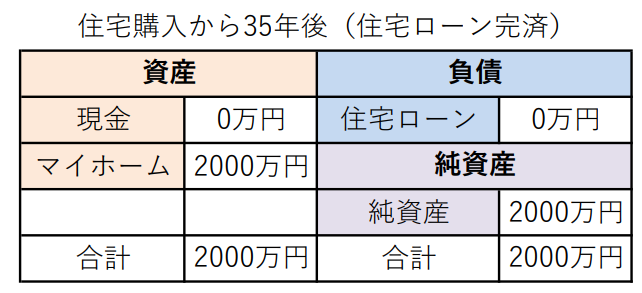

住宅購入から35年後(住宅ローン完済)

住宅ローンも無事完済できた状態のバランスシートはこのようになります。

住宅に関連した負債(借金)はなくなりますので、マイホームの価値がそのまま純資産になります。

このタイミングで再度リフォームを行ったり、戸建の場合は建て替えなどを検討し始める時期にもなります。

もちろん35年後の不動産価格に関してはまったくの未知ですが、戸建なら土地値は残ります。

35年で家計はどうなった?

純資産の推移は、このようになります。

1000万円(購入前)

→500万円(購入時)

→300万円(10年後)

→500万円(20年後)

→2000万円(35年後)

住宅ローンの完済が近づいてくると資産>負債になるタイミングがあります。

ただ、住宅ローン開始直後は負債>資産という状態なので、このタイミングで住宅を手放す必要が出てくると家計は大きく傾きます。

そのときに家計全体で負債の方が大きい状態(債務超過)だと借金だけが残ってしまいます。

大事なのは、家計のバランスシートを常に資産>負債の状態にしておくことです。

住宅ローンは返済さえできれば着実に減っていき、最終的には0になります。

しかし、マイホームの価値は築年数の経過により下落をしていくものの、価値が0になることはありません。(将来的な住宅需要の下落トレンド、地域格差など考慮は必要ですが)

定期的にマイホームの価値が今いくらなのかは把握しておきましょう。

まとめ:資産>負債の家計にしよう

資産価値の高い物件を購入することができれば、マイホームは資産になりますが、

日本においてマイホームは負債になる可能性の方が高いです。

マイホームを購入することで、住宅ローン(負債)>マイホーム(資産)となることは大いにありえます。

家計全体で、負債>資産(債務超過)の状態はかなり危険な状態です。

マイホームを検討する際は、家計のバランスシートを意識しましょう。

賃貸に住み続けて家計が破綻することはありませんが、マイホームを購入して家計が破綻することは決して珍しくありません。

将来的にマイホームを手放す予定がなくても資産価値の低い物件を購入するのはおすすめしません。

なるべく資産価値を意識してマイホームを購入しましょう。

また、マイホーム購入後も定期的に現在の資産価値を確認しておく必要があります。

マイホームの売却価格を把握するには「一括査定サイト」を利用してみましょう。

いくつか一括査定サイトはありますが、イエウールやHOME4Uがおすすめです。

マイホームを査定した結果、負債(住宅ローン残債)>資産(マイホーム査定価格)の場合はこれらを考える必要があります。

・繰り上げ返済をする

・赤字分を相殺できる預貯金(資産)を持つ

マイホームは大きな買い物だからこそ、いい買い物ができれば「資産」にもなりえますし、失敗すれば「負債」にもなります。

家計のバランスシートを資産>負債になるよう常に意識をしましょう。

住宅ローンを比較検討するうえでは、一括で住宅ローンの審査ができるモゲチェックがおすすめです。

団信と金利で住宅ローンを比較できるランキングもありますので、銀行選びにも役立ちます。

【PR】モゲチェック

-

-

参考モゲチェック(旧モゲレコ)が怪しくない5つの理由を現役銀行員が解説【評判・口コミ】

続きを見る