住宅ローンの検討をしていてこんな風に感じる方も多いはずです。

「住宅ローンをどうやって選べばいいのかわからない」

「なにを比較すればいいかわからない」

たしかに、住宅ローンに関する情報はたくさんありますが、具体的に何を比較して選べばいいのかわからないですよね。

こちらの記事では、住宅ローンを比較するときのポイントを4つ紹介します。

住宅ローン比較の4つのポイント

- 金利を比べる

- 諸費用を比べる

- 保障を比べる

- その他サービスを比べる

一つだけ突出していてもそれがベストとは限りません。

トータルでどこが自分にあっているのかを判断しましょう。

銀行ごとに4つのポイントを確認して、総合的に選ぶことでベストな住宅ローンを見つけられます。

この記事の筆者

- 銀行で住宅ローン業務を担当

- 不動産会社で営業を経験

- 宅地建物取引士取得

- 詳細は『プロフィールへ』

(目次から気になる項目をタップするとジャンプします)

金利を比べる

住宅ローンの比較をする上では一番重要なポイントが金利です。

金利タイプは大きく「変動金利」か「固定金利」の2つにわけることができますので、どの金利タイプを選ぶかによって金融機関の選択肢も変わってきます。

金融機関を決める前に金利タイプを先に決めましょう

金利タイプの選び方については以下の記事を参考にしてください。

変動金利か固定金利かを決める

変動金利の特徴

固定金利よりも低金利なのが変動金利の特徴です。

しかし、金利が上昇すると返済額も上がってしまうので金利変動への対策はあわせて検討しておきましょう。

変動金利の特徴

メリット:低金利

デメリット:半年ごとに金利の見直しがある

固定金利の特徴

一定期間、金利変動のリスクがないのが固定金利の特徴です。

固定金利は金利を固定する期間に応じて更に「全期間固定型」「固定期間選択型」に分類されます。

固定期間の特徴

メリット:全期間もしくは一定期間、金利が変動しない

デメリット:変動金利よりも高金利

全期間固定型

借入期間中の金利がずーと変わらないのが、全期間固定金利の特徴です。

その代わり、変動金利や固定期間選択型よりも金利が高くなっています。

代表的なものがフラット35です。

民間の金融機関でも35年固定金利という商品があります。

固定期間選択型

全期間固定型とは異なり、金利固定期間(5年、10年、15年など)が決まっているタイプです。

固定期間終了後は、変動金利か固定金利かを再度選択します。

しかし、固定期間終了後は金利が高めに設定されている金融機関がほとんどなので、注意が必要です。

金利水準以外で確認すべきこと

住宅ローンの金利は「高い」「低い」だけで比較をしないようにしましょう。

これから紹介する内容を注目している方は意外に少ないですが、住宅ローンを返済していく上では知っておくべき内容です。

ポイント

- 変動金利は短期プライムレート連動か

- 変動金利の5年ルール125%ルールがない銀行も

- 変動金利→固定金利の切り替えをしたらどうなるか

- 固定金利は特約期間後の金利に注目

金利水準以外で確認することについては以下の記事を参考にしてください。

変動金利は短期プライムレート連動か

変動金利は短期プライムレートに連動していることがほとんどですが、

一部の銀行では「短期プライムレート」連動ではなく、会社独自にレートを決めている銀行もあります。

短期プライムレートに連動しているかで、金利変動のリスクが異なるので注意して選びましょう。

変動金利の5年ルール125%ルールがない銀行も

金利の急激な変動に対して、セーフティーネットになるのが「5年ルール」「125%ルール」です。

ただ、一部の銀行では「5年ルール」「125%ルール」がないところも ありますので、HPなどを確認してみましょう。

変動金利→固定金利の切り替えをしたらどうなるか

変動金利で借りている方も、返済期間中に固定金利へ変更することは可能です。

ただし、最初から固定金利を選択した方よりも割高の金利への変更になりますので注意が必要です。

銀行によって変動金利から固定金利へ変更したときの金利水準は異なりますので、よく比較をしておきましょう。

固定金利は特約期間後の金利に注目

10年固定金利などを検討する方は、特約期間終了後(10年が終わった後)の金利がどのようになるのかも確認しましょう。

一般的には、特約期間終了後は金利が割高になります。

諸費用を比べる

住宅ローンを借りるときには、「保証料」と「事務手数料」で数万円〜数十万円以上の諸費用がかかります。

金融機関によって諸費用の合計金額は異なりますが、相場としては「借入金額の2.2%」が目安です。

住宅ローンを3000万円借り入れする場合でしたら、諸費用総額は66万円が相場になります。

金融機関によっては、事務手数料を定額に設定しているところもありますので、諸費用を抑えたい方はそういった金融機関もおすすめです。

諸費用の例

一般的な諸費用:借入金額の2.2%(税込)

楽天銀行:一律33万円

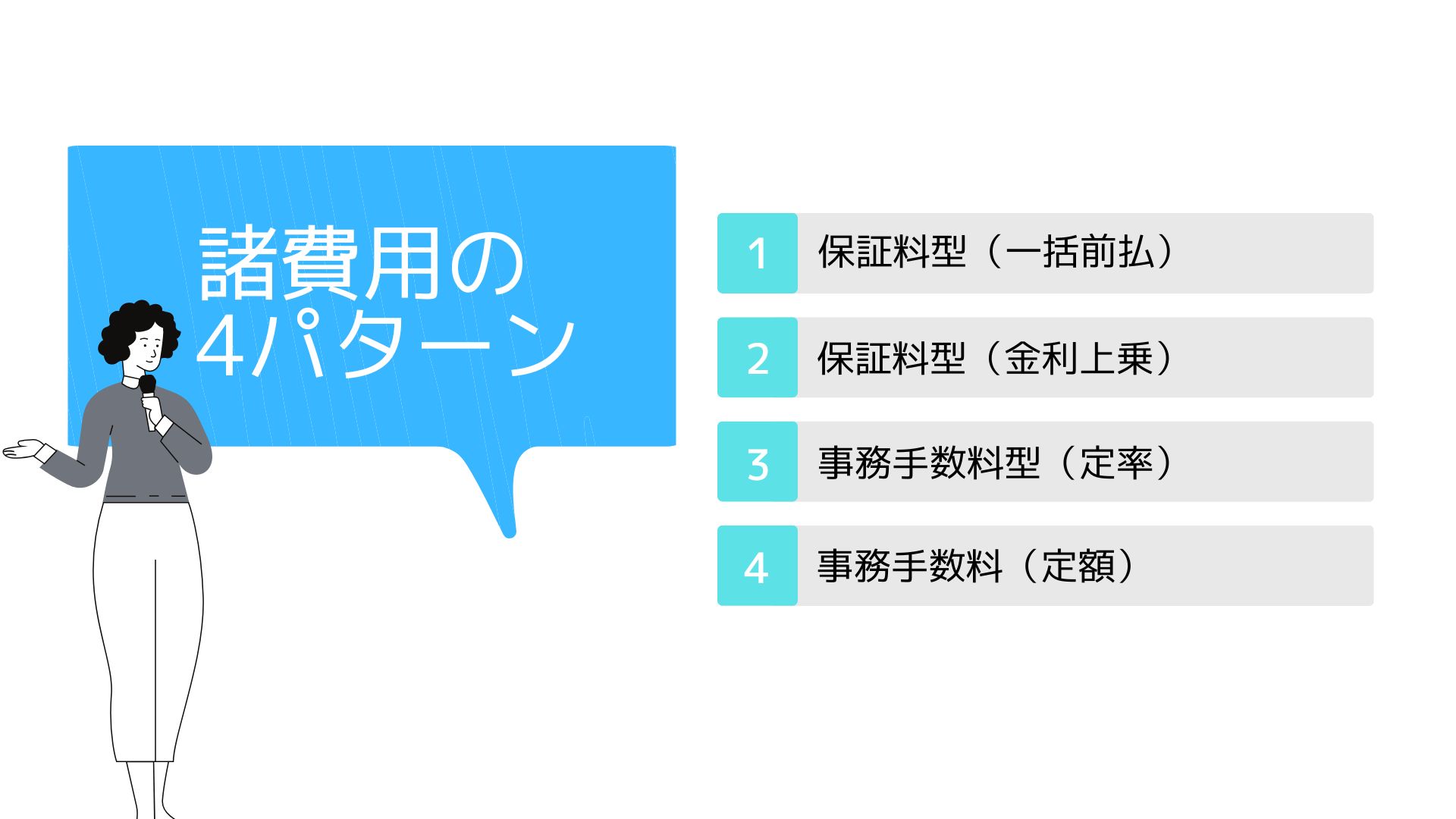

諸費用は4パターンある

保証料と事務手数料は、支払い方法・支払い金額によって大きく4つに大別されます。

諸費用の4パターン

①保証料型(一括前払)

②保証料型(金利上乗)

③事務手数料型(定率)

④事務手数料(定額)

保証料と事務手数料では特徴が異なりますので、この2つの違いについてもしっかり理解しておきましょう。

住宅ローンの諸費用については以下の記事を参考にしてください。

保証料

①外枠方式(一括前払型)

住宅ローンが融資されるときに、保証料全額を一括で支払う方法です。

保証料の金額は、金融機関(保証会社)によって異なり、借入金額・借入期間・審査内容によって変わってきます。

借入金額が同じでも借入期間が短ければ保証料は割安になります。

②内枠方式(金利上乗型)

住宅ローンの金利に上乗せして保証料を支払う方法です。

最初にまとめて支払うのではなく、月々の住宅ローン返済とあわせて保証料も支払うイメージです。

金利に0.2%上乗せされることが一般的です。

事務手数料

①借入金額×○%(定率型)

住宅ローンの借入金額に応じて、定率で事務手数料を計算するパターンです。

借入金額×2.2%(税込)が目安の金融機関が多いです。

保証料とは異なり、借入期間を短くしても事務手数料は安くならないのが一般的です。

②一律○万円(定額型)

住宅ローンの借入金額に関係なく、定額で事務手数料がかかるパターンです。

金融機関によって一律いくらなのかは異なりますので、確認をしましょう。

保証料と事務手数料の違い

保証料と事務手数料の違いとして、繰上返済をしたときに返戻金があるかがあります。

保証料を外枠方式(一括前払型)で支払っていた場合は、繰上返済することで保証料が一部返戻されます(戻し保証料)。

一方、事務手数料で支払った金額については、繰上返済をしたとしても返戻されることはありません。

なので、繰上返済をしてなるべく早く住宅ローンを返済したい方は、戻し保証料についても考慮する必要があります。

ポイント

事務手数料には「戻り保証料」はありません

トータルお得なのはどれか比較する

金融機関によって4つのパターンがありますので、どれがお得なのか比較をしましょう。

4つの諸費用パターン

①保証料型(一括前払)

②保証料型(金利上乗)

③事務手数料型(定率)

④事務手数料(定額)

繰上返済を短期で行う方や借入期間が短い方は、①保証料型(一括前払)がおすすめです。

初期費用をなるべく抑えたい方は、②保証料型(金利上乗)がおすすめです。

総返済額と諸費用を含めたトータルの金額をお得にしたい方は、③事務手数料型(定率)④事務手数料(定額)がおすすめです。

保障を比べる

住宅ローンを借りるためには「団体信用生命保険」(いわゆる団信)に原則加入が必要になります。

「団体信用生命保険」は、住宅ローンを借りている人に万が一のこと(死亡・高度障害状態)があったときに住宅ローンが完済される保険です。

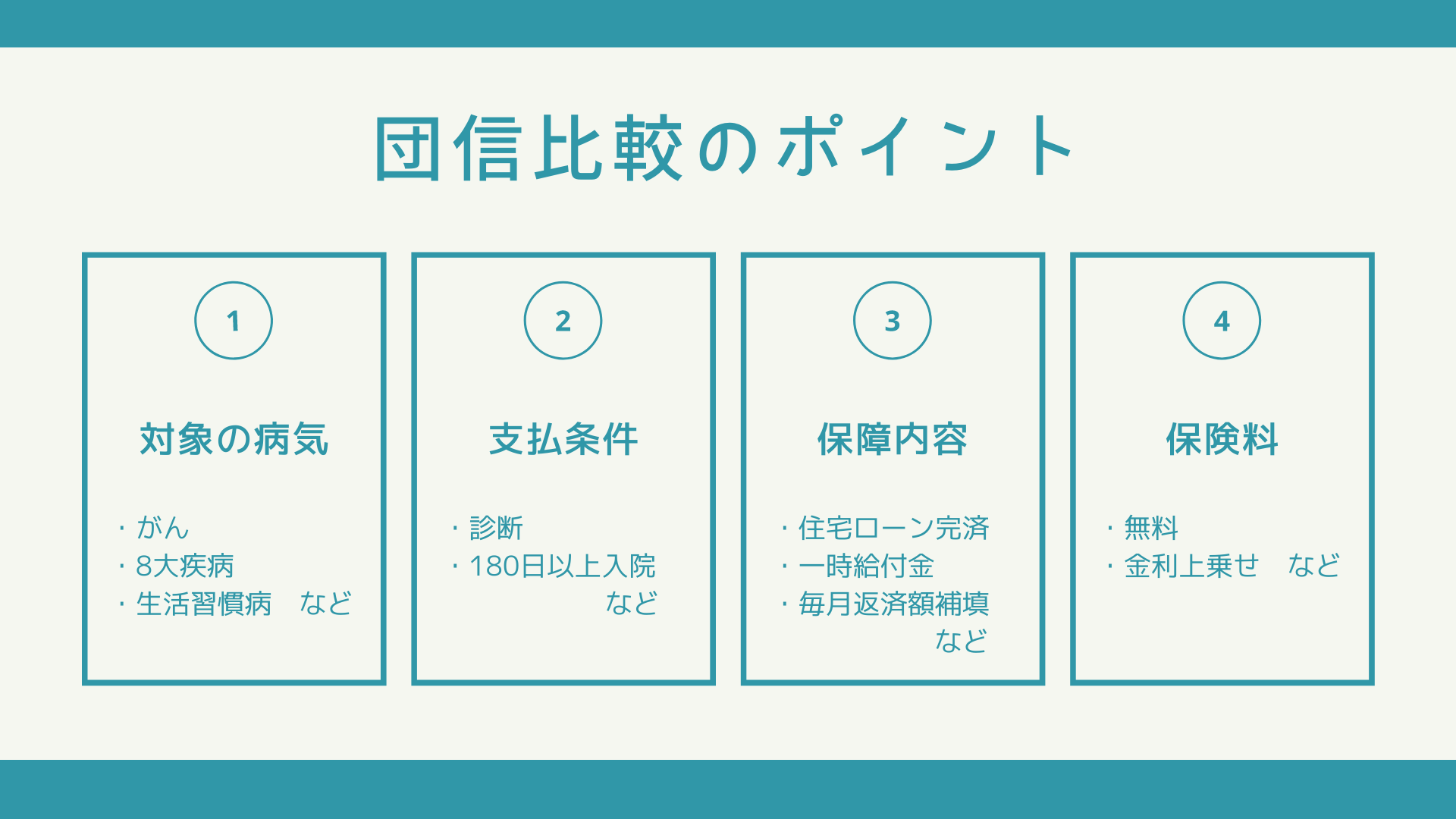

団信比較のポイント

名前が同じ保障でも保障の内容が異なることがあるので、銀行ごとに取り扱いを確認する必要があります。

団信を比較する際は、①対象の病気②支払条件③保障内容④保険料を確認しましょう。

団信比較のポイントや注意点については以下の記事を参考にしてください。

代表的な保障内容

①がん団信

がんと診断されることで保障される

②○大疾病保障

特定の病気で所定の状態になると保障される

③全疾病保障(終業不能保障)

病気やケガで働けないときに保障される

おすすめ団信一覧表

銀行ごとに団信の種類も異なりますし、一つの銀行の中でもいくつかオプションがあります。

一つ一つの団信を比較検討するのはなかなか骨の折れる作業だと思いますので、銀行ごとのおすすめ団信を一覧にまとめました。

どういった点でおすすめなのかは以下の記事を参考にしてください。

団信比較の注意点

途中加入、途中解約できない

一般的に団信は住宅ローン返済の途中からの加入はできませんし、途中で解約することもできません。

なので、住宅ローンを借りる前に十分検討する必要があります。

もし、団信を手厚くするか迷ったら無理につけない方が無難でしょう。

今後保障を手厚くする必要がでてきたら、民間の医療保険や生命保険でカバーもできるからです。

同じ名前でも保障内容が異なる場合も

同じ名前の疾病保障でも保障内容や支払条件が異なる場合があります。

なので、名前だけで内容を判断せず具体的な内容まで比較する必要があります。

また、保障の範囲が広いからといって必ずしも優れているわけではありませんので注意しましょう。

たとえば、8大疾病保障より全疾病保障の方が保障対象が広いことから優位に感じますが、保障内容は異なりますので一概に優劣はつけられません。

本当に必要な保障か考える

もちろん保障が充実していれば安心は手に入りますが、その分コスト(金利)があがります。

無料で充実した保障がついている場合はいいのですが、金利があがる保障は必要性を考えましょう。

金利に見合うか、そもそもその病気に備える必要はあるのか、その病気になったらいくらお金がかかるのか、このようなことも考えてみましょう。

その他サービスを比べる

住宅ローンを返済していくときの手数料やその銀行の便利なサービスも比較をしてみましょう。

繰上返済の手数料

繰上返済とは住宅ローン残高の一部をまとめて返済することです。

インターネットから繰上返済の手続きをすれば、繰上返済手数料が無料の銀行がほとんどです。

窓口や電話での手続きになると手数料がかかる場合がほとんどなので、なるべくインターネットで手続きしましょう。

また、繰上返済の最低金額を1円以上から受け付けている金融機関もあれば、10万円以上のようにまとまった金額以上で受け付ける金融機関もあります。

繰上返済手数料の相場

・インターネット手続き

無料

・電話手続き

約5,000円

・店頭手続き

約5,000円〜10,000円

付帯サービス・特典

住宅ローンを利用することで金融機関独自のサービスや特典があることもあります。

また、住宅ローンの返済にあたってその金融機関の口座も利用をしますので、口座の使い勝手もチェックしておきましょう。

よくある付帯サービスや特典

・セカンドオピニオン

・ATM利用手数料、他行振込手数料が月○回まで無料

・ポイントの付与

・買い物割引/各種サービスの優待

・出産時1年間の金利優遇

・住宅ローン以外のローン金利優遇

他にもチェックしたいポイント

・定額自動入金サービス

・利用できるATMや店舗

【注文住宅】取り扱っている融資方法を比べる(つなぎ融資?分割融資?)

注文住宅を検討している方は銀行によってどの融資方法が選べるかは異なりますので、検討している金融機関がどういった融資方法を取り扱っているのか確認しましょう。

注文住宅の融資方法

- 分割融資

- 土地先行融資

- つなぎ融資

- (保管金制度)

注文住宅の住宅ローン融資方法については以下の記事も参考にしてください。

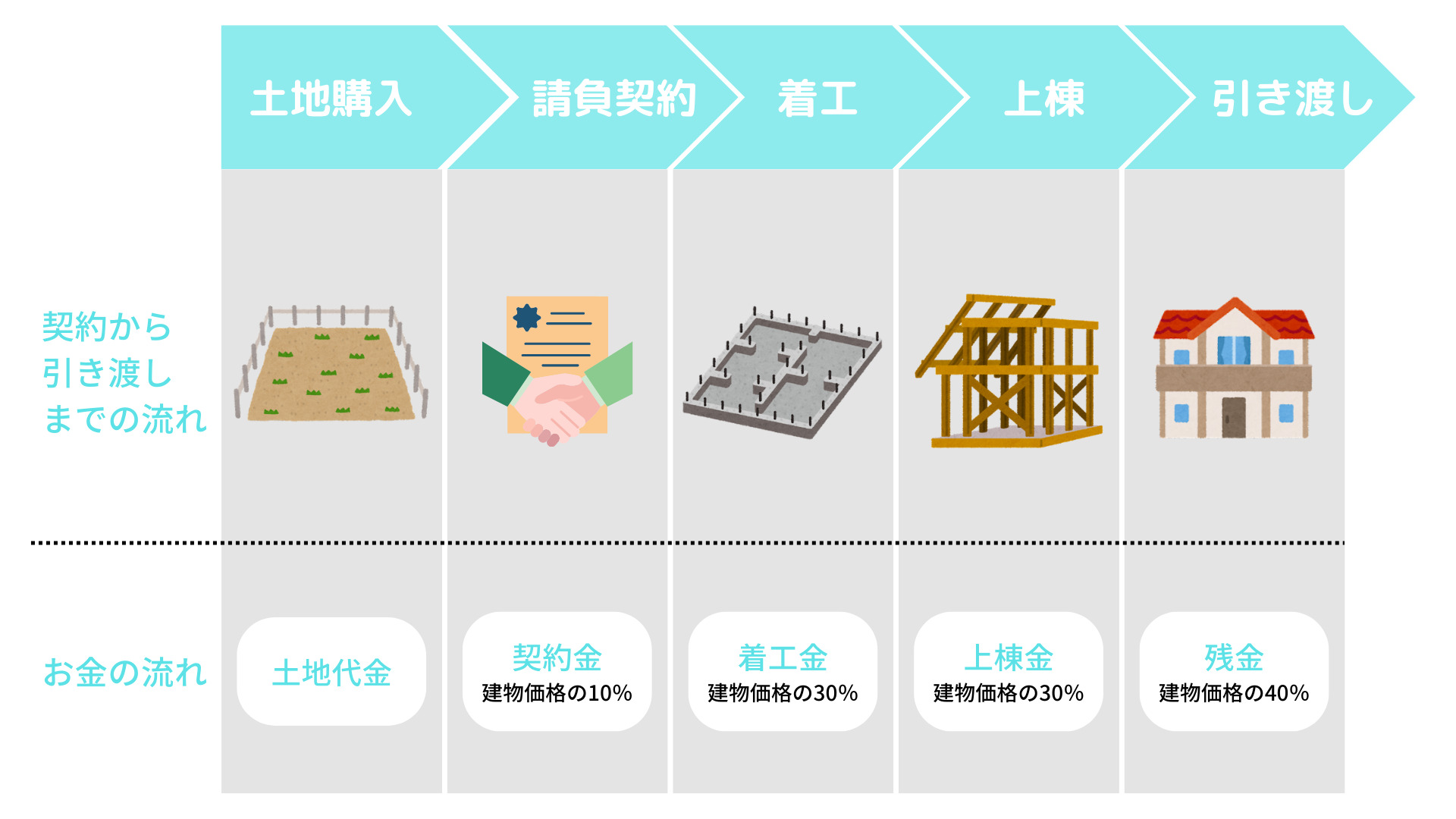

注文住宅のお金の流れは複雑

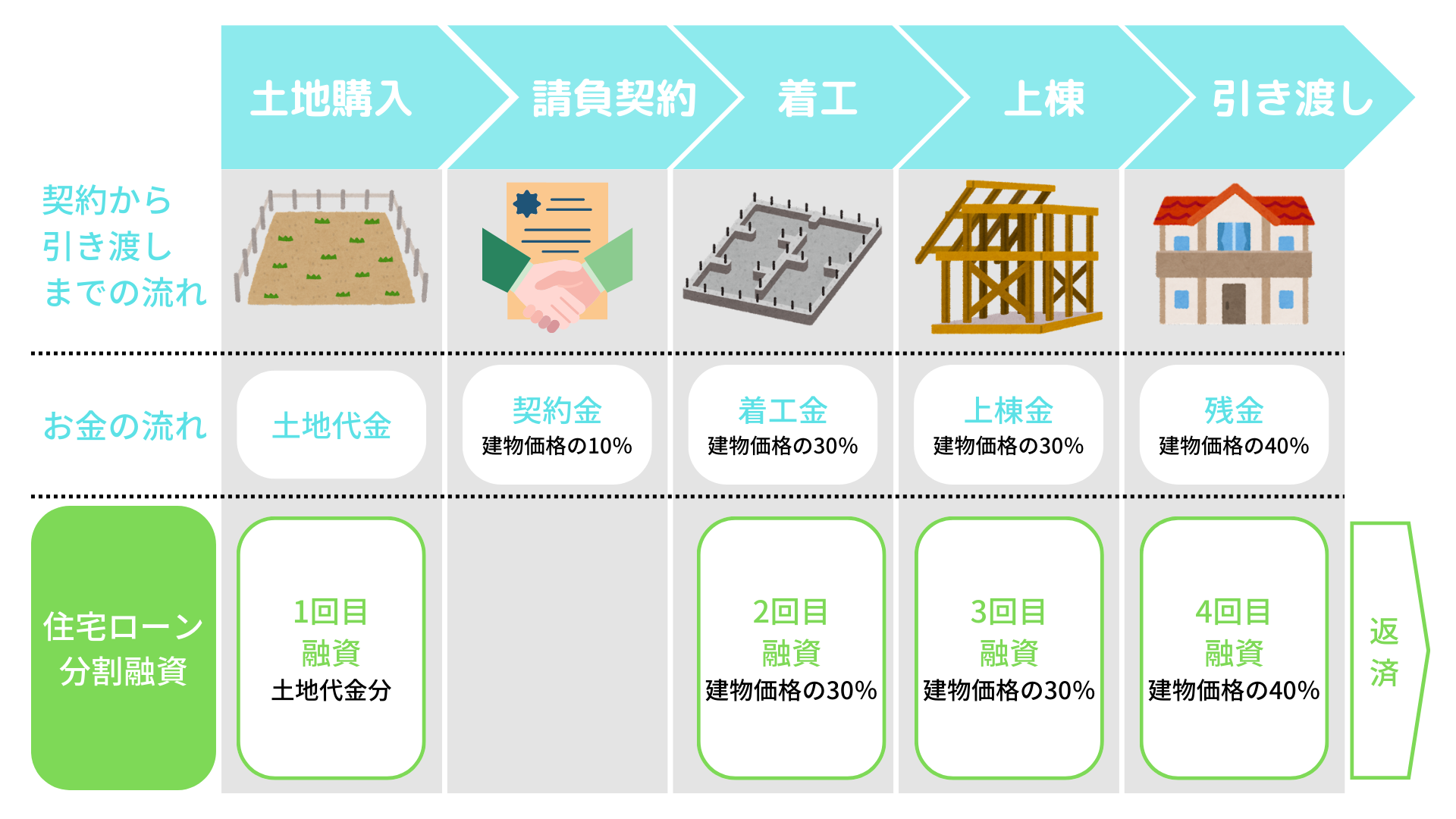

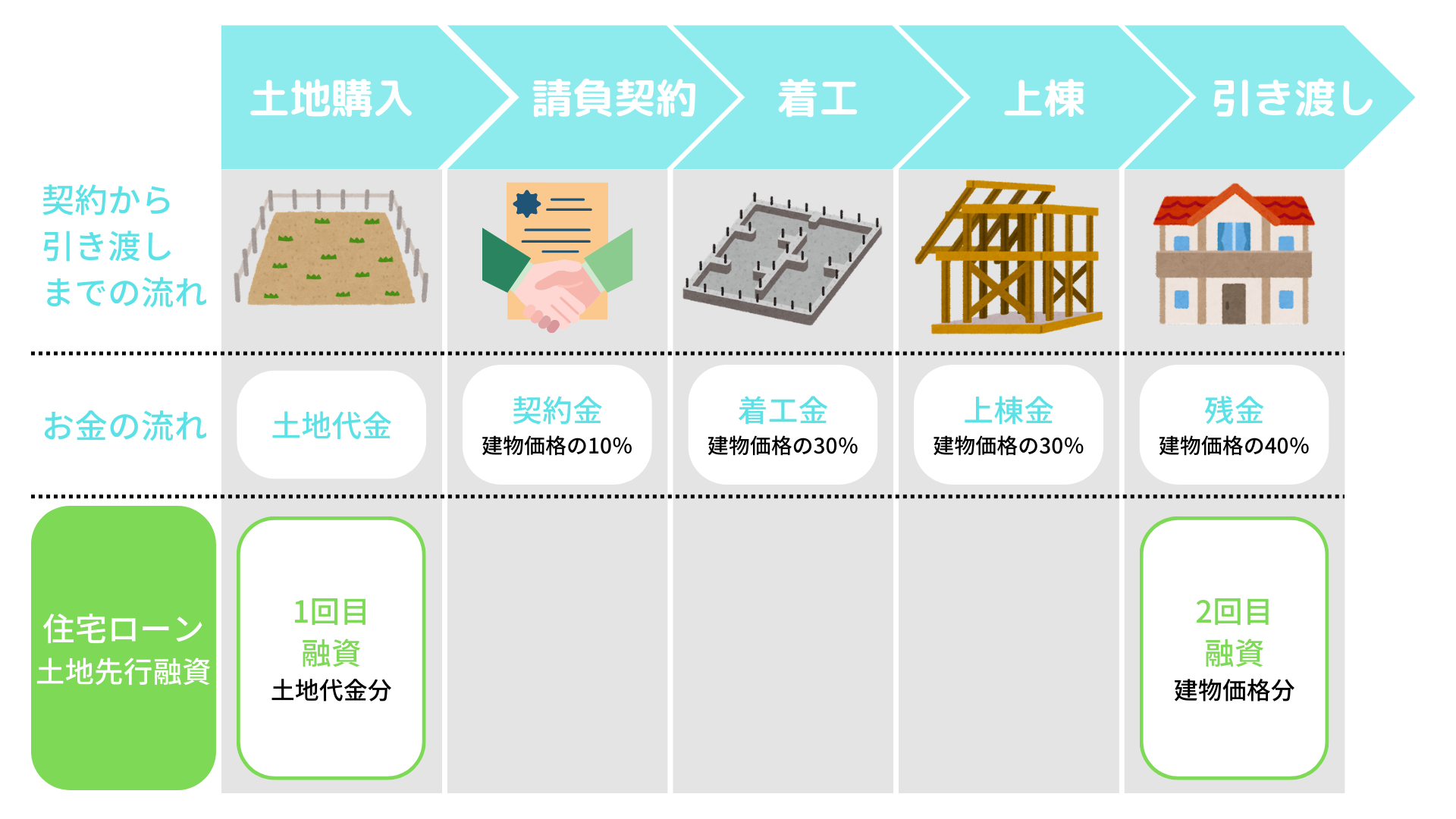

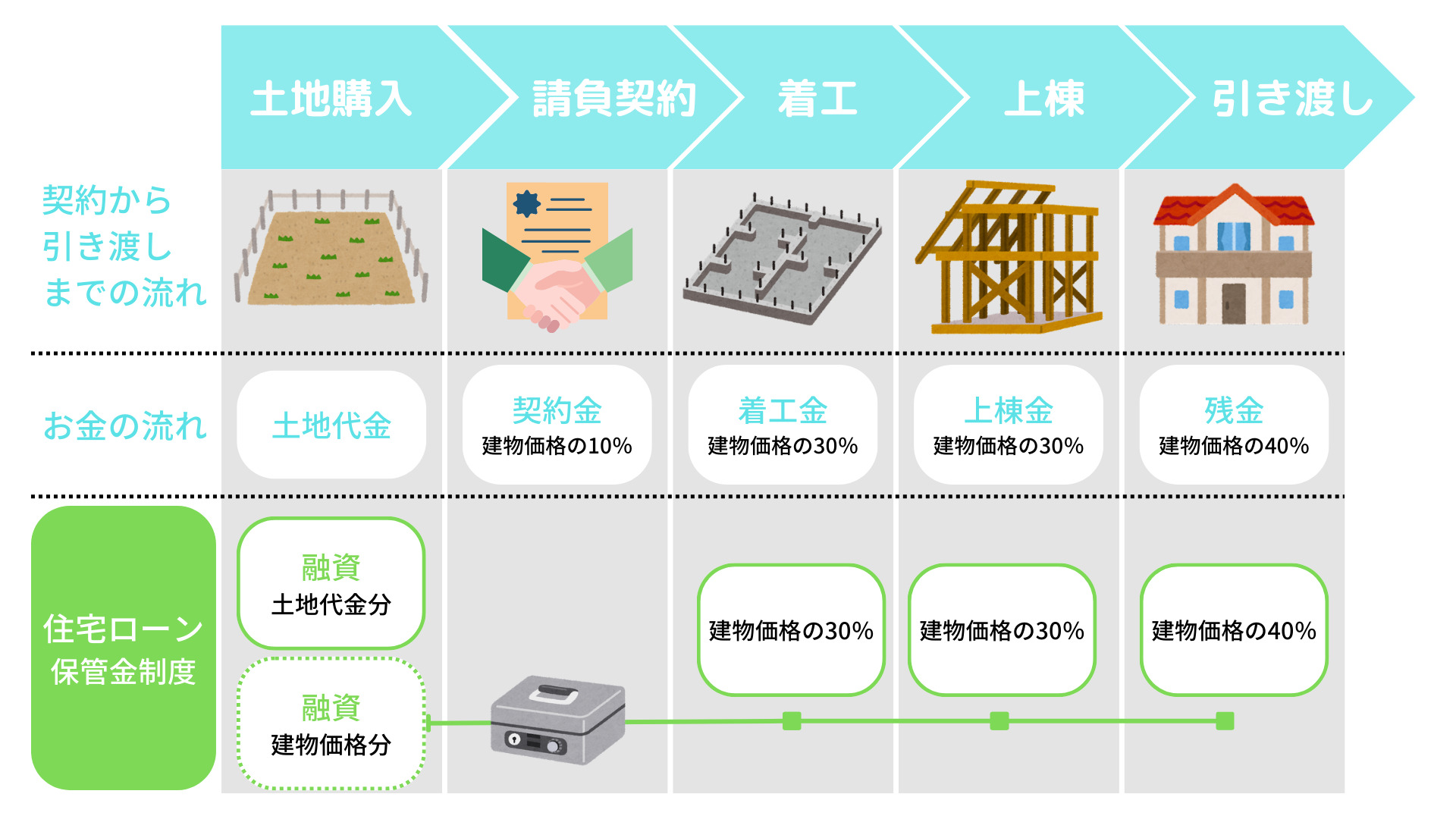

注文住宅のお金の流れを見ていきましょう。

上の図のようにお金を複数回にわけて支払うのが一般的です。

なんで複数回にわけて支払うの?

マンションなどは規格品のため、最初から部材や人手の確保がされています。

しかし、注文住宅の場合は顧客の建築依頼を受けてはじめて部材や職人も手配されます。

そのため、段階的に顧客からお金を支払ってもらうことで、会社として資金繰りをよくすることが中間金が必要な理由です。

しかし、住宅ローンは物件の引き渡し時に一括融資が原則になっています。

手持ちのお金が十分あり中間金などの支払いができれば問題ありませんが、中間金などを支払うお金が足りない場合はどうしたらいいのでしょうか。

土地から購入するなら住宅ローンの借り方は3パターン

銀行によってどの融資方法が選べるかは異なりますので、「銀行×融資方法」の組み合わせで借入先は検討をしましょう。

- 中間金などはどのように支払うか?

- どこの銀行で借りたいか?

融資条件などについては金融機関によって異なりますので、よく内容を確認しておきましょう

確認したい条件

- 融資できる回数

- ローンの契約回数

- いつの金利が適用されるか

- 返済はいつからか

- 団体信用生命保険は付帯するか など

分割融資

メリット

- 住宅ローンの金利で借りられる

- 金利負担が抑えられる

デメリット

- 取り扱っている金融機関が少ない

土地先行融資

メリット

- 住宅ローンの金利で借りられる

デメリット

- 土地分の住宅ローンが先行してはじまるところもある

- 登記費用が高くなることもある

つなぎ融資

メリット

- 取り扱っている金融機関が多い

- ハウスメーカー独自のつなぎ融資もある

デメリット

- 金利が高い(2〜4%)

- 団信の加入がないつなぎ融資もある

(補足)保管金制度

メリット

- 住宅ローンの金利で借りられる

デメリット

- 利用できる金融機関は一部の地銀や信用金庫

- 地銀や信用金庫なので金利条件はよくない

- 土地決済時からローンの支払いがはじまることもある

まとめ

住宅ローンを比較するときは4つのポイントに注目しましょう。

住宅ローン比較の4つのポイント

①金利を比べる

②諸費用を比べる

③保障を比べる

④その他サービスを比べる

【注文住宅】融資法補を比べる

住宅ローンを比較検討するうえでは、一括で住宅ローンの審査ができるモゲチェックがおすすめです。

団信と金利で住宅ローンを比較できるランキングもありますので、銀行選びにも役立ちます!

【PR】モゲチェック

-

-

参考モゲチェック(旧モゲレコ)が怪しくない5つの理由を現役銀行員が解説【評判・口コミ】

続きを見る

ウスイホームは1976年の創業以来、不動産の売買や賃貸、建築、リフォーム、管理など、「住まい」に関することを一つの窓口で対応できる「ワンストップサービス」を横浜・湘南・横須賀エリアにて提供しております。