株式会社MFSの調査によると、住宅ローン返済中の方のうち37.7%がボーナス払いを利用しています。(参照:「新型コロナウイルスによる、住宅ローンボーナス返済への影響」)

住宅ローンでボーナス払いを利用することで毎月の返済額を軽減できますが、一方でボーナス払いのデメリットも気になると思います。

結論をお伝えすると、銀行員としてはボーナス払いはおすすめしません。

ボーナス払いを利用することで住宅ローンの返済難易度が高くなるからです。

この記事ではボーナス払いをおすすめしない理由と、ボーナス払いによるメリット・デメリット、注意点を解説します。

ボーナス払いの利用を検討している方は、この記事を読んでリスクもしっかり把握したうえで選択しましょう。

記事を書いている人

- 銀行で住宅ローン業務を担当

- 不動産会社で7年間の営業経験

- マイホームの購入を検討するお客様を1,000名以上担当

- 宅地建物取引士取得

- 詳細は『プロフィールへ』

-

-

参考【初心者必見】住宅ローンで後悔しない資金計画の決め方は?4つのポイントを徹底解説

続きを見る

住宅ローンのボーナス払いとは?

住宅ローンの返済には、「毎月払い」と「ボーナス払い」(ボーナス併用払い)があります。

- 毎月払い

- 毎月の返済のみで住宅ローンを支払う方法

- ボーナス払い

- 毎月返済に加えて年2回増額して返済をしていく方法

ボーナス払いを利用するには、住宅ローンの正式審査もしくは契約時に借入額のどのくらいをボーナス払いにするかを決めます。

借入額4000万円のうち、

- 毎月返済分:3000万円

- ボーナス返済分:1000万円

ボーナス払いに充てられる割合については金融機関によって異なりますが、一般的に借入額の40~50%以内が上限になります。

住宅ローンのボーナス払いはやめた方がいい理由

住宅ローンのボーナス払いをおすすめしない理由は住宅ローンの返済難易度が上がるからです。

住宅ローンは完済するまで遅れずに支払う必要があるため、最後まで安定して支払うことをなによりも優先して考えなくてはいけません。

以下のようなことが起きると、一気に住宅ローンの返済難易度が上がるので、ボーナス払いは利用しない方が無難な選択肢です。

- 会社の業績が悪く、ボーナスの金額が大きく減った

- 転職をした会社にはボーナスがなかった

- 会社をやめて独立をして、収入が不安定になった

- 子どもや介護などで予想外の出費がかかった

コロナのときに、ボーナスが大幅にカットされて、ローン返済が難しくなった人も多くいました。

住宅ローンをボーナス併用で組んでおります。しかし、コロナ禍でボーナス支給がなくなりました。昨年は何とか支払いましたが今年は厳しくなってきました。 ローンの借り換えは残り年数が少ないのでできず、他に何かないのか探しているところです。同じような境遇の方で、お知恵をいただければと思います。 よろしくお願いします。

Yahoo! 知恵袋

ボーナス払いのメリット・デメリット

ボーナス払いを利用することのメリットとデメリットについて解説します。

- メリット

- 月々の返済額を抑えられる

- デメリット

- 総利息額が増えることがある

メリット:月々の返済額を抑えられる

ボーナス払いを利用すると、月々の返済以外にボーナス月には追加で返済をしていきます。

なので、同じ条件でもボーナス払いを利用することで月々の返済額が抑えられます。

実際にどのくらい返済額が変わるのかをシミュレーションしてみましょう。

- 借入金額:4,000万円

- 返済期間:35年

- 金利:年率0.5%

- 返済方法:元利均等返済

| 項目 | 毎月返済のみ | ボーナスあり(1,000万円) |

|---|---|---|

| 毎月返済額 | 10万3,834円 | 7万7,875円 |

| ボーナス時加算額 | ー | 15万5,899円 |

| 総返済額 | 4,361万126円 | 4,362万499円 |

このように、ボーナス払いを利用するだけで月々払いの負担はかなり減ります。

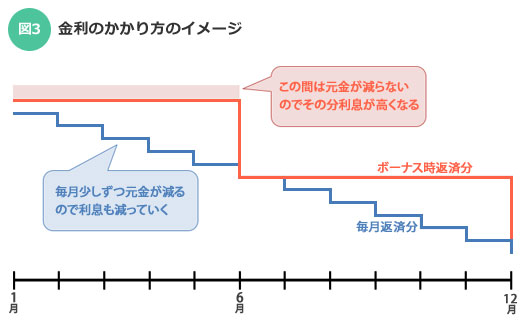

デメリット:総利息額が増えることがある

先ほどのシミュレーション結果をみても、ボーナス返済を利用した方が1万円ほど総返済額が多くなります。

このように微妙な差ですが、ボーナス払いの方が総利息額が増えているのがわかります。

ボーナス払いは、月々の返済負担を下げる代わりに年に2回しか元金が減りません。なので、元金の減りが遅く、その分の利息も増えるということです。

ボーナス払いの3つの注意点

ボーナス払いを利用するうえで以下の3点には注意をしましょう。

ボーナス払いの注意点

【注意点1】ボーナスありきの返済計画は立てない

住宅ローンの検討時は、現在のボーナス額をふまえてボーナス払いを設定するかと思います。

ただ、住宅ローンは35年と長期で返済をしていくので、その間になにが起こるかわかりません。

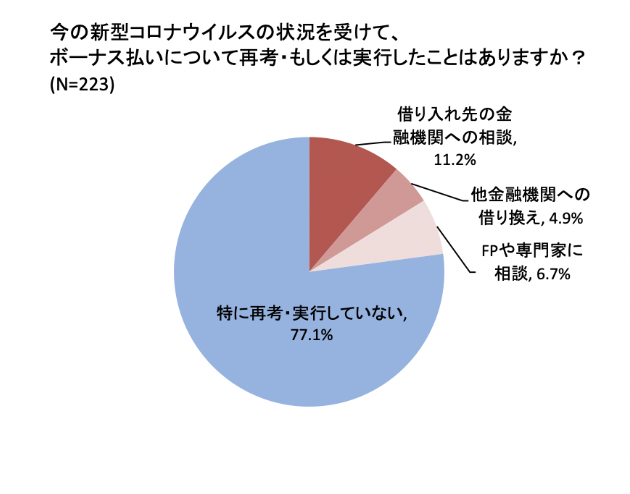

調査によると、コロナの影響によるボーナスカットをきっかけに借換などを検討している方も増えたというデータがあります。

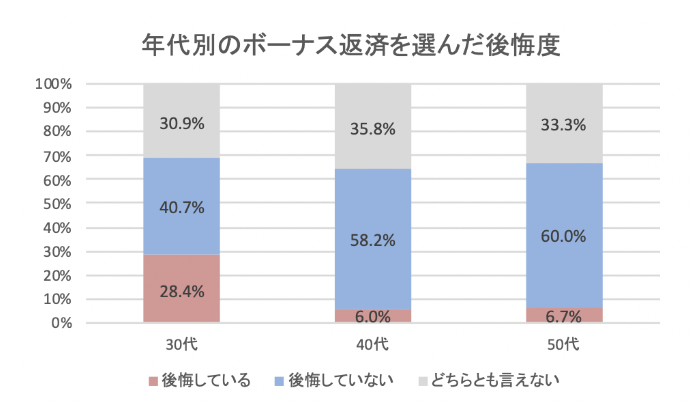

30代の約4人に1人がボーナス払いを後悔しているデータもあります

【注意点2】住宅ローンを借りすぎない

購入したい物件だと月々の返済額が多く、月々の返済負担を軽くするためにボーナス払いを利用するケースもあります。

ただ、ボーナス払いがないと成立しない資金計画は危険です。

住宅ローンを借りすぎている可能性が高いです。

ボーナス払いを利用する目的が、もっと借りたい(借入金額を増やしたい)という考えでしたら返済できないリスクを再度検討しましょう。

【注意点3】ボーナス依存家計にならない

ボーナス依存度が高い家計になると、なかなか貯蓄ができず、ボーナスが減ることで住宅ローンが支払えなくなるなど、生活費が赤字に転じる可能性があります。

ボーナス払いで月々の返済負担を下がっても年間返済額は下がりません。

また、ボーナス払いで月々の返済額が減った分、他の支出が増えることも想定されます。

目指すべきは「月の収入でやりくりできる家計」です。

ボーナスありきの家計管理はなるべくしないようにしたいです

無難な選択肢として住宅ローンのボーナス払いはやめた方がいい

住宅ローンを利用している方の37.7%がボーナス払いを利用していますが、ボーナス払いは利用しないことをおすすめします。

たしかにボーナス払いを利用することで月々の返済額を抑えられますが、それ以上に以下のような理由で返済できなくなるリスクの方が大きくなるからです。

- 会社の業績が悪く、ボーナスの金額が大きく減った

- 転職をした会社にはボーナスがなかった

- 会社をやめて独立をして、収入が不安定になった

- 子どもや介護などで予想外の出費がかかった

また、ボーナス払いありきでないと成り立たない資金計画の場合は住宅ローンを組みすぎている可能性が高いです。

住宅ローンは長期に渡って返済をしていくローンなので、万が一に備えてゆとりを持つことが大切です。

ボーナスに頼らない返済計画を立てましょう。

住宅ローンをどこの銀行で借りるか悩んでいる人はモゲチェックがおすすめです。

金利と団信で住宅ローンを比較できるランキングもありますので、銀行選びにも役立ちます!

【PR】モゲチェック

-

-

参考モゲチェック(旧モゲレコ)が怪しくない5つの理由を現役銀行員が解説【評判・口コミ】

続きを見る