- これから住宅ローンの審査だけど通るか心配…

- 審査に落ちた理由が知りたい!

- 審査に落ちたらどうしたらいいの?

住宅ローンは借りる金額も大きく返済期間も長いため、金融機関も慎重に審査をしています。調査によると、住宅ローン利用する新築マンション購入者のうち希望額の融資を断られた経験がある世帯は8%という結果になっています。(参考:令和4年度 住宅市場動向調査報告書|国土交通省)

ただ、住宅ローンの審査では落ちた理由が明確に開示されないことがほとんどです。

金融機関からは「総合的判断でご融資できません」としか言われないので、なぜ審査に落ちたのかは考える必要があります。

まずは審査に落ちたからといって対策もせずに他の銀行を当たらないように注意しましょう。

審査に落ちたらすること

- 審査に落ちた原因を見つける

- 対策をして再審査、もしくは通りそうな銀行を探す

この記事では、住宅ローンの審査に通らない理由とあわせて審査に落ちたときの対策を紹介しています。

記事を書いている人

- 銀行で住宅ローン業務を担当

- 不動産会社で7年間の営業経験

- マイホームの購入を検討するお客様を1,000名以上担当

- 宅地建物取引士取得

- 詳細は『プロフィールへ』

こちらもCHECK

-

-

【初心者向け】住宅ローン審査の攻略方法まとめ|現役銀行員が徹底解説

続きを見る

住宅ローン審査に通らない驚きの理由21選

以下のいずれかに該当する場合は、住宅ローン審査で苦戦する可能性がありますので、事前にプロのアドバイザーに相談することをおすすめします。(理由をタップすると対策へジャンプします)

住宅ローンの審査に通らない驚きの理由

- 1人で住む家を購入予定である

- 諸費用を含めて全額借入れしたい

- 過去に支払いが遅れたことがある

- 産休・育休中、または明けて間もない

- 現在分割払いのお借入がある

- 年収の7倍以上の借入額を希望している

- 1981年(昭和56年)以前に建てられた物件である

- 地方移住を検討している

- 勤続年数が1年未満もしくは転職歴が3回以上ある

- 健康に懸念がある

- 年齢が25歳以下または50歳以上である

- 他の住宅ローンがある

- 歩合給で年収にばらつきがある

- 自分以外の人が住む家を購入予定である

- 親族経営の会社に勤めている

- 配偶者以外の家族と一緒にローンを組みたい

- リフォーム費用も含めて借入したい

- 雇用形態が契約社員、派遣社員である

- 不動産投資ローンを組んでいる

- 床面積が50㎡未満・敷地面積が50㎡未満である

- 1億円以上の借入を希望している

一つでも該当がある人で、事前にプロのアドバイザーへ相談をしたい場合はモゲチェックを利用してみてください。

借入条件や年収などの必要情報を入力するだけで、銀行ごとの審査に通る確率とプロのアドバイザーに無料で相談ができます。

最短5分で結果がわかる

モゲチェックだけの優遇金利もご提案!

公式サイト:https://mogecheck.jp/

-

-

参考モゲチェック(旧モゲレコ)が怪しくない5つの理由を現役銀行員が解説【評判・口コミ】

続きを見る

【驚きの理由1】1人で住む家を購入予定である

家族構成は住宅ローンの審査項目の一つです。

家族と入居するのであれば特に問題はありませんが、単身での入居では審査が難しくなる金融機関が多いです。

単身者の審査が難しくなる理由は、ライフスタイルの変化と賃貸懸念が考えられます。

- ライフスタイルの変化と賃貸懸念

- 単身の人が将来的な転勤や結婚などをきっかけに、購入した物件を賃貸に出すことを金融機関は懸念しています。

住宅ローンは自分が住むことを目的にしたローンですので、購入物件を原則賃貸にすることはできません。

単身の人以外でも、金融機関は賃貸に出される可能性が高い場合はより慎重に審査がされます。

対策:単身でも取り組みやすい金融機関で借りる

審査基準は金融機関ごとに異なりますので、単身の人の審査基準も金融機関によってバラバラです。

特にマイナス評価にならない金融機関もあれば、借入できる金額に上限を設定している金融機関もあります。

ネット銀行系の住宅ローンは単身の方の取り扱いが難しい印象です。

対策:自己資金を用意する

金融機関としては、自己資金を多く入れる資金計画はかなり印象が良いため、難しい審査でも通る可能性が高くなります。

目安としては物件価格に対して1〜3割ほどの自己資金を用意できると審査は通りやすくなります。

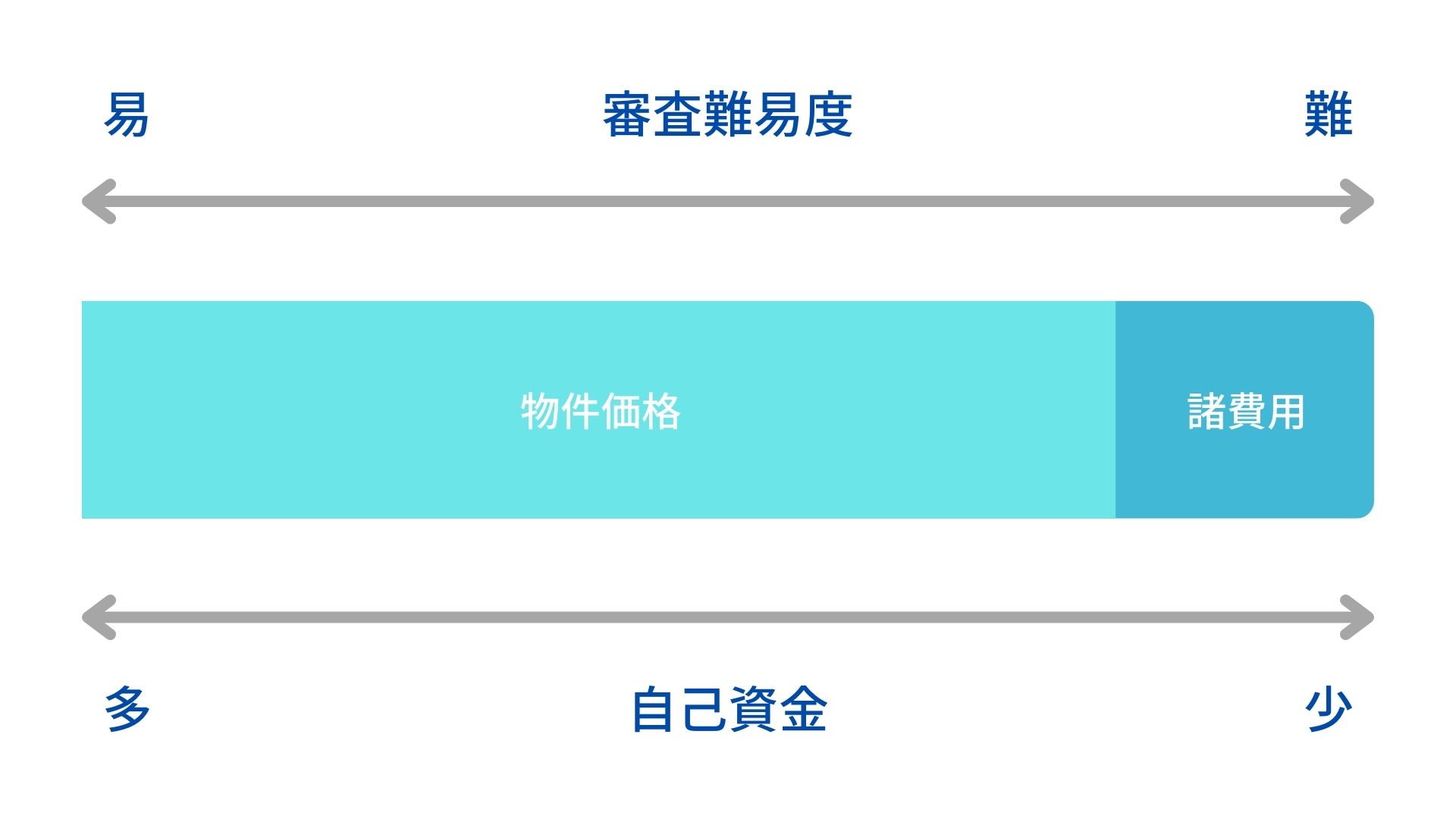

【驚きの理由2】諸費用を含めて全額借入れしたい

住宅の購入資金のうちいくらまで住宅ローンを利用するかも審査に影響してきます。

物件価格を超えた諸費用部分のローン(いわゆる諸費用ローン)を組むことも可能ですが、審査は厳しくなります。

対策:諸費用の少ない金融機関も検討してみる

金融機関によってかかる諸費用は異なりますので、諸費用の少ない金融機関を検討することで結果的に借入金額が下がり審査に通りやすくなります。

【驚きの理由3】過去に支払いが遅れたことがある

過去に返済を延滞している場合、住宅ローンの審査に落ちることがあります。

延滞の頻度や日数によって審査の取扱いは異なりますが、以下に該当している場合は住宅ローンの審査に通ることはかなり厳しくなります。

- 返済日より61日以上の支払いの遅れがあった

- 保証会社等が本人の代わりに借金返済した

- 滞納などにより契約解除された

- 過去5年以内に債務整理をしている

これらに該当すると「異動」(いわゆるブラックリスト)としてデータベースに登録されます。

上記に該当をしていなくても、頻繁に延滞をしている場合は住宅ローンの審査に通りにくくなります。

対策:取り組める金融機関を探す

個人信用情報で「異動」と記載されている場合は、基本的に住宅ローンを組めません。

「異動」までいかなくても、金融機関ごとに延滞に関する取扱いが異なりますので、審査に落ちた場合は他の金融機関を検討してみましょう。

異動でも審査に通ることもケースとしてありますので、審査に通ると聞いたことのある金融機関をまとめておきます。

ろうきん、JA、地方銀行、フラット35

担当したお客様にも「ろうきん」「地方銀行」で承認になったケースがあります。

対策:他の人でローンが組めないか

共働き夫婦でしたら、もう1人のみで審査ができないか検討をしてみましょう。

その場合は注意点がいくつかあります。

- すでに審査したところでは審査できない(すでにブラックとわかっているため)

- もう1人がローンに加わらない理由を聞かれることがある(正直に言うと落ちます)

対策:時間をあけて審査をする

個人信用情報に登録されている情報の有効期間は借入を完済してから5年です。

時間をあけることによって、住宅ローンが利用できるようになりますので、最終手段として考えてみてください。

【驚きの理由4】産休・育休中、または明けて間もない

産休や育休中は収入が下がっている状態のため、金融機関によって審査する年収の見方が異なります。

- 育休産休前の年収で審査される

- 育休産休後に想定される年収で審査される

ただし、金融機関によっては住宅ローンの融資時には復職していることを条件にされることもあります。

また、産休育休明けて間もないときに審査をするときは、復職後の給与明細で年収を算出する金融機関も多いです。

対策:金融機関によって取り扱いが異なるのでまずはプロに相談

育休産休中や復職して間もない場合の取り扱いは、金融機関によって基準がバラバラです。

ほとんど審査に影響しない金融機関もあるので、不動産会社や住宅ローン比較サービスに相談をしてみましょう。

モゲチェックであればプロに無料で相談することもできるので、まずは利用してみることをおすすめします。

-

-

参考モゲチェック(旧モゲレコ)が怪しくない5つの理由を現役銀行員が解説【評判・口コミ】

続きを見る

【驚きの理由5】現在分割払いのお借入がある

他の借入がある場合は住宅ローンで借入できる金額が少なくなります。

- クレジットカードの分割払い、リボ

- キャッシングやカードローン

- 奨学金

- 車のローン

- 他の住宅ローン

上記などの借入状況によっては審査が通らないこともあります。

対策:借入は完済する

他の借入を融資時までに完済することで借入できる金額は増えますので、住宅ローン審査は通りやすくなります。

すべてのローンを完済することが難しい場合は、年間返済額の多いものから完済をしていきましょう。

- ローンなどは融資までに完済することで借入金額は増やせる

- 年間返済額の多いローンから完済をする

【驚きの理由6】年収の7倍以上の借入額を希望している

年収に対して過大な住宅ローンを組もうとすると審査に通らないことがあります。

自己資金を多く入れ借入金額を減らしたり、価格の安い物件へ購入検討を変更することで、余裕を持った資金計画になり審査も通りやすくなります。

対策:自己資金を用意する

自己資金を増やせばその分の借入金額は下がりますので、審査が通りやすくなります。

金融機関としても、自己資金を多く入れる資金計画はかなり印象も良いため、難しい審査でも通る可能性が高くなります。

目安として自己資金を1割〜3割ほど用意できると審査に通りやすい

対策:ペアローンや収入合算を検討する

共働き世帯であれば、夫婦での借入を検討することで審査に通りやすくなります。

2人分の収入で審査がされるため、単独の借入よりも借入できる金額は多くなります。

ただし、ペアローンや収入合算はメリットだけではありませんので、しっかりとデメリットも把握をしたうえで検討しましょう。

対策:購入物件を変更する

まだ購入物件が決まっていなければ、価格の安い物件を検討することで借入金額も抑えられます。

低金利とはいえ、住宅ローンも借金なので「借りられる金額」ではなく「返せる金額」でなるべく検討をしましょう。

借入金額が多いことが原因で審査に通らないのであれば、金融機関としても過大なローンだと判断をされています。

【驚きの理由7】1981年(昭和56年)以前に建てられた物件である

中古物件を検討しているなら、築年数の古い物件だと審査が厳しくなることがあります。

1981年(昭和56年)5月31日以前に建てられた物件は、旧耐震基準のため耐震性が低く担保評価がでにくくなります。

もし、旧耐震の物件の購入を検討しているなら、取り扱いできる金融機関はかなり限られます。

対策:旧耐震の取り扱いができる金融機関を検討する

旧耐震の取り扱いができる金融機関もまだありますが、数はかなり少なくなりました。

取り扱いができる可能性のある金融機関は、以下の通りです。(必ず最新情報は各金融機関へご確認ください)

みずほ銀行、住信SBIネット銀行、中央労働金庫、フラット35

ただし、フラット35は耐震評価基準などに適合している必要があります。

1981年は40年以上前ですから、取り扱いできる金融機関は年々減少しています。

【驚きの理由8】地方移住を検討している

地方移住をする場合は、現在の仕事をどうするのかが重要になります。

最近はリモートワークを導入している企業も増えたので住む場所を問わないケースもあります。

しかし、リモートワークなどの働き方ができない場合は、移住先で新たに仕事を探すこともありえます。

その場合に、転職をしてしまうと勤続年数が短くなり住宅ローン審査が厳しくなります。

対策:現在の勤め先で移住先へ異動ができないか相談する

現在の勤め先で移住先に支店などがあれば、そちらへの異動を相談してみましょう。

部署の異動であれば住宅ローン審査への影響はほぼありません

対策:転職して1年以上経過してから物件を購入する

現在の勤め先で移住先に支店がない場合や相談したが異動ができない場合は、転職して先に地方へ移住することも選択肢になります。

転職したばかりだと取り扱いできる金融機関は限られるため、1年以上の勤務をしたあとであれば審査に通りやすくなります。

もちろん移住したはいいが住宅ローンを組めないこともありますので、その可能性も含めてよく検討をしましょう。

他にも、フラット35や一部の地方銀行では地方移住支援型の商品があるので検討しましょう。

【驚きの理由9】勤続年数が1年未満もしくは転職歴が3回以上ある

安定した返済ができるのかを確認するために、勤務先の情報は重要です。

特に勤続年数が短い場合は審査が不利になります。

転職をしたばかりの状態だと、勤務を継続していくかの見通しが低いと判断されるためです。

また、キャリアアップのため短期間で転職を繰り返した方も住宅ローンの審査においては不利になることがあります。

金融機関によっては同業種への転職であればそこまで審査に影響しないところもあります。

対策:勤続年数の制限がない金融機関を検討する

一般的な審査基準は勤続年数1年以上に設定している金融機関が多いです。

ただ、いくつかのネット銀行は勤続年数の制限を設けていないことも多いため、転職して間もない人は是非検討してみましょう。

【驚きの理由10】健康に懸念がある

住宅ローンを組むには団体信用生命保険に原則加入が必要です。

加入にあたっては健康状態の申告が必要なので、申告内容によっては団体信用生命保険に加入できないこともあります。

以下に該当があるか確認をしておきましょう。

- 過去3年以内に手術を受けたこと、または2週間以上にわたり医師の治療・投薬を受けたことがあるか

- 最近3ヶ月以内に、医師の治療・投薬を受けたことがあるか

- 手・足の欠損または機能に障害があるか。または、背骨(脊柱)、視力、聴力、言語、咀嚼機能に障害があるか

対策:保険会社が異なる金融機関をあたる

団体信用生命保険は金融機関によって引受保険会社が異なります。

保険会社によって査定基準は異なりますので、同じ告知内容でも保険会社が異なれば結果が変わることもあります。

対策:ワイド団信を検討する

ワイド団信は通常の団体信用生命保険に比べて加入条件が緩和されたものです。

その代わり金利が高くなり、目安としては金利上乗せ0.3%に設定している金融機関が多いです。

対策:フラット35なら団体信用生命保険は任意加入

フラット35や一部の金融機関では、団体信用生命保険は任意加入になっています。

団体信用生命保険はローン利用者が死亡したときに住宅ローンが完済される保険です。

団体信用生命保険に入らない場合はより慎重に判断をしましょう。

【驚きの理由11】年齢が25歳以下または50歳以上である

年齢が若い方や高齢の方は審査上マイナス評価になることもあります。

20代前半などの若い時期はキャリアも固まっておらず返済能力が期待できるポジションにいないこと、50歳を超えてくると定年後の返済に不安があることから審査が厳しくなります。

対策:若い世帯はペアローンや収入合算を検討

2人分の収入で審査がされるため、単独の借入よりも借入できる金額は多くなります。

ただし、ペアローンや収入合算はメリットだけではありませんので、しっかりとデメリットも把握をしたうえで検討しましょう。

対策:50歳以上は自己資金を多めに用意する

金融機関は高齢になっても返済が継続できるのかを懸念しています。

現在の資産背景や退職金の有無、定年後のキャリアなど審査で聞かれることもあります。

自己資金を入れることによって金融機関からの印象も良くなります。

フラット35は年金受給者でも審査できますので、そちらを検討するのもおすすめです。

【驚きの理由12】他の住宅ローンがある

既に住宅ローンを利用している場合は大きく2つの選択肢があります。

- 完済をする

- 返済を継続する(ダブルローン)

1.完済をする

今回の住宅ローン利用にあたり、現在の住宅ローンを完済する選択肢です。

返済がなくなるため、住宅ローンの審査は通りやすくなります。

ただし、住宅ローン融資時には完済している必要があるので、物件を売却することで完済する場合はスケジュールには気をつけましょう。

対策:買い先行(あと売り)ができる金融機関もある

通常は住宅ローンの融資時に完済することが条件になります。

ただ、一部の金融機関では新居の住宅ローンを先に融資して、あとから現居の住宅ローンを完済すること(買い先行)を取り扱っていることもあります。

- メリット

- 購入段階で現居が売れていなくても購入することができるので住み替え先を十分に検討できる

- デメリット

- 一時的にダブルローン状態になりますので金銭的な余裕が必要になる可能性がある

また、買い先行を利用するためには金融機関ごとに条件があります。

買い先行の主な条件

- 住宅ローン融資後、6ヶ月から1年以内に売却し完済すること

- 審査時に現居の住宅ローン残債に対して110%以上の査定書が必要

2.返済を継続する(ダブルローン)

現居の住宅ローンを残したまま新たに住宅ローンを組む選択肢です。

- メリット

- 売却するタイミングは自由なので住み替えの計画は立てやすい

- デメリット

- ・住宅ローンを2つ組む状態になるため返済負担が大きい

・ある程度の収入も必要なので審査が厳しくなる

対策:フラット35を検討する

フラット35では、現居の売却活動をする(予定)なら現居の住宅ローンはないものとして借入できます。

いつまでに売却しなければいけないといった期限もないので、新居に入居してからゆっくり売却活動をすることができます。

住み替えの選択肢としてフラット35は是非検討しましょう。

【驚きの理由13】歩合給で年収にばらつきがある

不動産の営業職やカーディーラーなどで歩合給の人は、年収にばらつきがあることが多いです。

金融機関は安定した返済ができるのかを審査のポイントとしてみています。

金融機関によっては、直近2年の収入のうち年収が低い方で審査をすることもあります。

また、外資系企業は成果主義型の賃金体系が多いため歩合給として審査される金融機関もあります。

対策:資金計画を見直す

歩合給の場合は額面の年収よりも厳しめに審査されることがあるため、ゆとりをもった資金計画で住宅ローンを検討することで承認になることがあります。

また、購入時期をあらためて2年間の収入が安定しているタイミングで審査をすると通過しやすくなります。

【驚きの理由14】自分以外の人が住む家を購入予定である

住宅ローンは自己居住を目的にしたローンですので、自分以外の人が入居する家の購入は難易度が高くなります。

両親のためやお子様の通学のための住宅購入などがよくある例です。

もし、上記の理由で住宅ローンを検討するなら、親族居住用ローンやセカンドハウスローンの利用になります。

たたし、いずれの場合も取り扱いをしている金融機関は限られ、審査も厳しい傾向があります。

特にセカンドハウスローンは取り扱いしている金融機関が少ないです。

対策:フラット35も検討

民間の金融機関で親族居住用ローンやセカンドハウスローンの審査が難しいようなら、フラット35も検討をしてみましょう。

住宅ローンの金利と変わらず利用することもでき、物件に問題がなければ比較的審査にも通りやすいです。

地方銀行でも柔軟に対応してくれることがありますよ。

【驚きの理由15】親族経営の会社に勤めている

親族が経営している会社に勤めている場合は、たとえ社員であっても住宅ローンの審査は厳しくみられます。

審査が厳しくなる理由は、将来的に会社を継いだり役員になる可能性が高いためです。

そのため、金融機関は借り入れ希望者の収入状況だけでなく会社の経営状況を確認するため、会社の決算書を求めてくることがほとんどです。

3年以内に経営が赤字になっていると審査がより難しくなります

対策:フラット35も検討

フラット35であれば決算書不要で審査をすることができます。

会社の取引先の金融機関も相談にのってくれる可能性もありますので、フラット35とあわせて検討してみましょう。

【驚きの理由16】配偶者以外の家族と一緒にローンを組みたい

住宅ローンを2人で組むこともできますが、基本的には夫婦でのローンが想定されています。

以下の組み合わせで住宅ローンを検討するときは、融資条件や取り扱い金融機関などを確認しておきましょう。

- 親子

- 兄弟姉妹

- 結婚していない夫婦

- LGBTカップル

ただし、いずれも同居が前提になりますので、一緒に住まない場合はローンを組むことが難しくなります。

対策:融資条件と取り扱いできる金融機関を確認

金融機関によっては夫婦以外でも住宅ローンを組むことが可能です。

取り扱いできる範囲は金融機関によってことなりますので事前に確認しておきましょう。

- 親子

- ・親と子でローンを組める金融機関もあり、比較的取り組みしている金融機関は多い

・親子リレーローンを利用(フラット35など) - 兄弟姉妹

- 兄弟姉妹でローンを組める金融機関もあるが、取り扱い金融機関は少ない(住信SBIネット銀行など)

- 結婚していない夫婦

- ・融資前に入籍しているなら取り組みできる金融機関は多い

・事実婚の場合は取り扱いできる金融機関は少ない(三井住友銀行、フラット35など) - LGBTカップル

- 以下の書類を提出することで取り組みできる金融機関は多い(りそな銀行、auじぶん銀行など)

・合意契約に係る公正証書

・任意後見契約に係る公正証書および登記事項証明書

【驚きの理由17】リフォーム費用も含めて借入したい

リフォーム費用を融資対象に含められない金融機関もあります。

特にネット銀行系の住宅ローンでは取り扱えないところがほとんどです。

リフォームを含めた借入の場合は、金融機関によって2パターンの借入方法があります。

- リフォーム一体型ローン

- 住宅ローン+リフォームローン

それぞれの特徴を一覧にまとめました。

| 項目 | リフォーム一体型ローン | 住宅ローン+リフォームローン |

|---|---|---|

| 特徴 | 住宅購入資金とリフォーム費用をまとめて借りられる | 住宅購入資金は住宅ローン リフォーム費用はリフォームローンで借りる |

| 金利 | 住宅ローンと同じため低金利(0.4〜2%) | リフォームローンは金利が高め(2%〜) |

| 返済期間 | 最長35年 | リフォームローンは10〜15年 |

| 取り扱い | 少ない | 多い |

対策:リフォーム一体型ローンがおすすめ

住宅購入とリフォーム費用をまとめて借入ができるため、低金利な住宅ローンで借入ができます。

利用できる金融機関は少ないので、モゲチェックを利用すればおすすめの金融機関を紹介してくれます。

モゲチェックでは住宅ローンのアドバイザーに無料で相談することもできます。

-

-

参考モゲチェック(旧モゲレコ)が怪しくない5つの理由を現役銀行員が解説【評判・口コミ】

続きを見る

【驚きの理由18】雇用形態が契約社員、派遣社員である

安定した返済ができるかが求められる住宅ローンでは、正社員以外の雇用形態は審査が難しくなることがあります。

フラット35であれば取り組みできますが、民間の金融機関の場合は少し審査のハードルが高くなります。

自己資金を増やしたり、勤続年数が3年以上になったタイミングで審査をすると通りやすくなります。

対策:ネット銀行も検討してみよう

ネット銀行の中では契約社員や派遣社員の方でも問題なく審査に通るところもあります。

ネット銀行は勤続年数の制限もないところも多いため、是非検討してみましょう

【驚きの理由19】不動産投資ローンを組んでいる

車のローンなどとは異なり、不動産投資は家賃収入があるため、返済額よりも家賃収入が上回れば、住宅ローンの審査ではプラスの評価にも見えます。

しかし、不動産投資が事業である以上、うまくいくときもあればうまくいかないこともあります。

そういった点もあり、住宅ローンの審査においては、収支がプラスになっていても単純にプラスの評価はされず、むしろリスクとして見られるわけです。

住宅ローンの審査においては、家賃収入は審査上見られずに、ただの借入としてだけ評価されることもあります。

対策:不動産投資ローンを借入として見なさい銀行もある

収支がプラスで不動産投資が成功しているのであれば、借入として見なさない銀行もあります。

単純に自己資金を用意して住宅ローンの借入を減らすようにしておくことも対策になります。

【驚きの理由20】床面積が50㎡未満・敷地面積が50㎡未満である

購入する物件がコンパクト物件(狭小物件)の場合は住宅ローンの審査が厳しくなります。

そもそも住宅ローンで利用できる物件の面積を設定している金融機関がほとんどなので、規定以下だと融資できません。

- フラット35の面積要件

- ・床面積:戸建住宅70㎡以上、共同住宅30㎡以上

・敷地面積は制限ありません

狭小物件の融資が厳しくなる理由は、以下の理由によります。

- 間取りから単身での入居が想定される

- 税制優遇が受けられないこともあり流通性が低い

対策:面積要件を満たす金融機関を探

金融機関によって住宅ローンを融資できる物件は異なりますので、面積要件を満たせる金融機関を探しましょう。

また、面積要件を満たしているのに審査に落ちてしまうなら、「1人で住む家を購入予定である」と同じ理由で、賃貸に出す懸念があるため審査に通らないと考えられます。

【驚きの理由21】1億円以上の借入を希望している

住宅ローンには金融機関ごとに借入上限額が設定されています。

多くの金融機関では借入上限額を1億円以内に設定しているところが多いため、1億円以上の借入ができる金融機関は限られます。

また、借入金額が高額なため金融機関もより慎重な審査になるので、通常よりも審査が厳しくなることもあります。

対策:1億円以上の借入ができる金融機関を検討

1億円以上の借入ができる主な金融機関は以下です。

地方銀行などの金融機関でも、HPの商品概要などに借入上限金額については記載ありますので確認してみてください。

対策:審査に落ちたら自己資金を増やす

高額な住宅ローンは審査が厳しくなる金融機関もあります。

審査に落ちてしまったら、資金計画を見直して自己資金を増やすことで承認なる可能性があります。

住宅ローンの審査に落ちたときの対処法は?

住宅ローンの審査に落ちたときの対処法は以下の通りです。

落ちた理由に合った対処法をしないとあまり効果はないので、住宅ローン審査に通らない驚きの理由21選をもとに最適な対処をしましょう。

審査に落ちたときの対処法

審査基準に合致する金融機関を探す

住宅ローンの審査基準は金融機関によって異なります。審査に落ちた理由によっては、審査する金融機関を変えれば通る可能性があります。

たとえば、勤続年数が1年未満の人だと審査が厳しくなる傾向があります。ただ、ネット銀行などでは勤続年数の制限を設定していない金融機関もあります。

審査に落ちたら、まずは通りそうな金融機関を探してみましょう。

ペアローン・収入合算を検討

共働き世帯であれば、2人でローンを借りるペアローンや収入合算を検討してみましょう。

2人分の収入で審査することができるので、単独での借入が難しかった場合は通る可能性が高くなります。

ペアローンや収入合算にはメリット、デメリットがあるのでしっかりと理解しましょう。

自己資金を増やす

住宅ローンの審査に落ちたときは、自己資金を増やせないかを検討してみましょう。

金融機関としては、自己資金を多く入れる資金計画はかなり印象が良いため、難しい審査でも通る可能性が高くなります。

目安としては物件価格に対して1〜3割ほど自己資金が用意できると、審査が通りやすくなります。

購入物件を見直す

購入物件が高額で予算オーバーだった場合や購入する物件に問題がある場合は、購入物件を変更することも検討してみましょう。

せっかく気に入った物件を変更するのは気が進まないと思いますので、まずは前述した対処法で審査に通らないか試すことをおすすめします。

購入する物件が予算オーバーになっていないか、借入金額についてもしっかり考えましょう。

購入時期をあらためる

審査に落ちた理由によっては、現時点ではローンを組むことが難しいこともあります。具体的には、過去の借り入れで延滞がある場合や異動情報(ブラックリスト)がある場合です。

借り入れの延滞や異動情報でも住宅ローンを借りられた事例もありますが、それでも審査が難しかった場合は購入時期をあらためましょう。

借り入れを完済してから5年で情報は消えるので、時間をあけると通る可能性があります。

まとめ:住宅ローンの審査に落ちたら理由と対策を考えよう

住宅ローンの審査に落ちた理由と対策を紹介しました。

審査に落ちたらすること

- 審査に落ちた原因を見つける

- 対策をして再審査、もしくは通りそうな銀行を探す

審査に落ちたらまずは原因を見つめましょう。

対策もせずに手当たり次第に審査をすると、本来は審査に通るはずだったものも通らなくなります。

住宅ローンの審査に通らない驚きの理由

- 1人で住む家を購入予定である

- 諸費用を含めて全額借入れしたい

- 過去に支払いが遅れたことがある

- 産休・育休中、または明けて間もない

- 現在分割払いのお借入がある

- 年収の7倍以上の借入額を希望している

- 1981年(昭和56年)以前に建てられた物件である

- 地方移住を検討している

- 勤続年数が1年未満もしくは転職歴が3回以上ある

- 健康に懸念がある

- 年齢が25歳以下または50歳以上である

- 他の住宅ローンがある

- 歩合給で年収にばらつきがある

- 自分以外の人が住む家を購入予定である

- 親族経営の会社に勤めている

- 配偶者以外の家族と一緒にローンを組みたい

- リフォーム費用も含めて借入したい

- 雇用形態が契約社員、派遣社員である

- 不動産投資ローンを組んでいる

- 床面積が50㎡未満・敷地面積が50㎡未満である

- 1億円以上の借入を希望している

既に住宅ローンの審査をしていて落ちてしまった場合は、以下の対策をすることで審査に通る可能性は上がります。

審査に落ちたときの対処法

住宅ローンの審査が不安な方は、事前にプロのアドバイザーへ相談ができるモゲチェックの利用をおすすめします。

借入条件や年収などの必要情報を入力するだけで、銀行ごとの審査に通る確率とおすすめの理由がわかります。

【PR】モゲチェック

-

-

参考モゲチェック(旧モゲレコ)が怪しくない5つの理由を現役銀行員が解説【評判・口コミ】

続きを見る