こんな方におすすめ

- 住宅ローンの金利を変動にするか固定にするか迷っている人

- 変動金利と固定金利の違いがよくわからない人

- 変動金利を選びたいけどリスクが気になる人

- プロのおすすめはどちらか知りたい人

住宅ローンの金利タイプには、変動金利と固定金利の2タイプがありますが、どちらを選べばいいのか悩ましいですよね。

この記事では、変動金利と固定金利のメリット・デメリットを解説したうえで、銀行員の目線で「住宅ローンの金利タイプのおすすめ」も紹介します。

先に結論をお伝えすると、しっかりと返済計画を立てられるなら「変動金利」がおすすめです

ただし、どちらが正解ということはなく、返済計画や資産状況、ライフプランによって、自分の納得した金利プランを選びましょう。

この記事のまとめ

- 変動金利と固定金利では金利の決まり方が違う

- 今なら変動金利を選ぶ人が多数派

- どちらか選べない人にはミックスローンもおすすめ

- 変動金利を選ぶなら、金利上昇時の備えもしておく

-

-

参考【初心者必見】住宅ローンで後悔しない資金計画の決め方は?4つのポイントを徹底解説

続きを見る

変動金利と固定金利の違い

住宅ローンには「変動金利」と「固定金利」の2種類の金利タイプがあります。

固定金利は、さらに金利を固定する期間に応じて「全期間固定型」と「固定期間選択型」の2つに分類できます。

どの金利タイプがいいのかに正解はありませんが、それぞれの特徴を理解して自分の返済計画にあった金利プランを選ぶことが大切です。

- 変動金利

- 定期的に金利が見直される金利タイプ

- 固定金利(全期間固定型)

- 全期間の金利が変わらない金利タイプ

- 固定金利(固定期間選択型)

- 一定期間の金利が変わらない金利タイプ

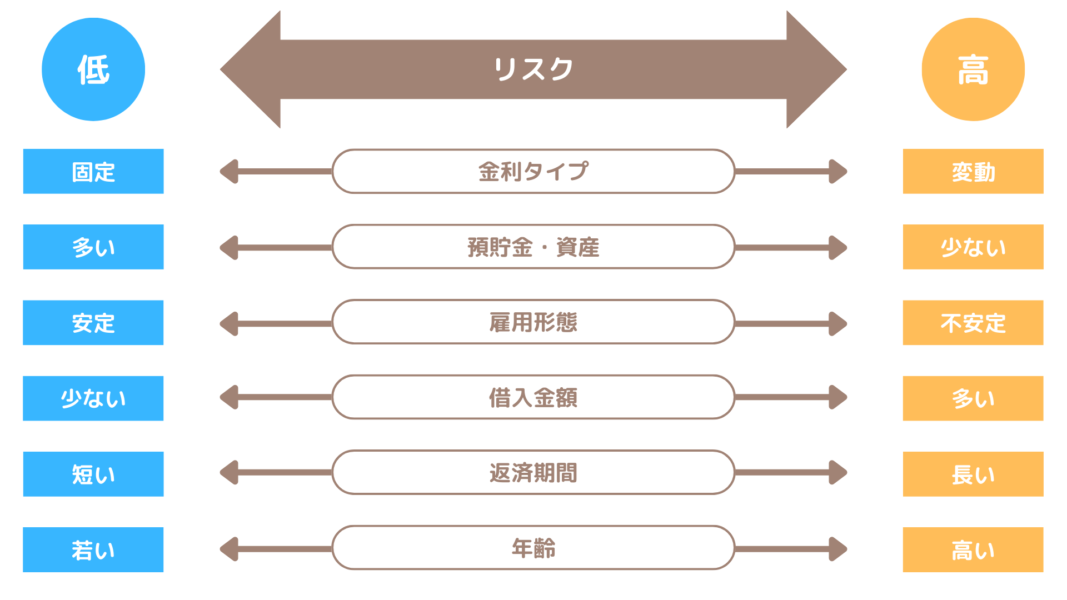

どちらの金利タイプがいいのかを判断するうえで、「金利変動リスク」を取れるのかが重要です。

- 金利変動リスクを取りやすいなら「変動金利」

- 金利変動リスクを取りにくいなら「固定金利」

変動金利のメリット・デメリット

- メリット

- 他の金利タイプよりも金利が低い

- デメリット

- 金利上昇のリスクがあり返済計画が立てにくい

ほとんどの銀行では、変動金利は半年に一度の頻度で金利見直しをしています。

頻繁に金利が変わると返済が大変そうに感じますが、「5年ルール」と「125%ルール」があるので返済額は頻繁に変わりません。

- 5年ルール

- 金利が上がっても返済額は5年ごとにしか変わらない

- 125%ルール

- 返済額が変わる場合でも、直前の返済額の125%までしか上がらない

金利は半年ごとに見直しだけど、返済額は5年おきに見直しされます

固定金利のメリット・デメリット

- メリット

- 金利が固定されるため返済計画が立てやすい

- デメリット

- 変動金利よりも金利は高めの傾向

固定金利は、金利を固定する期間によって「全期間固定型」と「固定期間選択型」の2つがあります。

全期間固定型

借入期間中の金利がずーっと変わらないのが特徴です。

そのかわり、変動金利や固定期間選択型よりも金利が高い傾向があります。

代表的なものはフラット35です

固定期間選択型

金利を固定する期間(5年、10年、15年など)が決まっていて、固定期間終了後はあらためて変動金利か固定金利かを選べます。

ただし、固定期間終了後の金利は高めに設定されている住宅ローン商品もあるので注意しましょう。

固定期間選択型は、その期間内で完済を目指す人におすすめできるプランです

「金利変動リスク」を取れるかで判断

変動金利か固定金利かを選ぶうえで、「金利変動リスク」を取れるのかが判断のポイントになります。

具体的には、以下の要素をふまえて総合的に判断をしましょう。

すべて「リスクの高い」に該当しないように注意しましょう

ミックスローンという選択肢もある

「変動か固定か決められないよ!」という人は、変動金利と固定金利を組み合わせて借りるミックスローンも検討してみましょう。

金利タイプを組み合わせることで、金利上昇へのリスクを分散することができます。

銀行によっては金利タイプ以外にも、借入期間を別にすることもできます

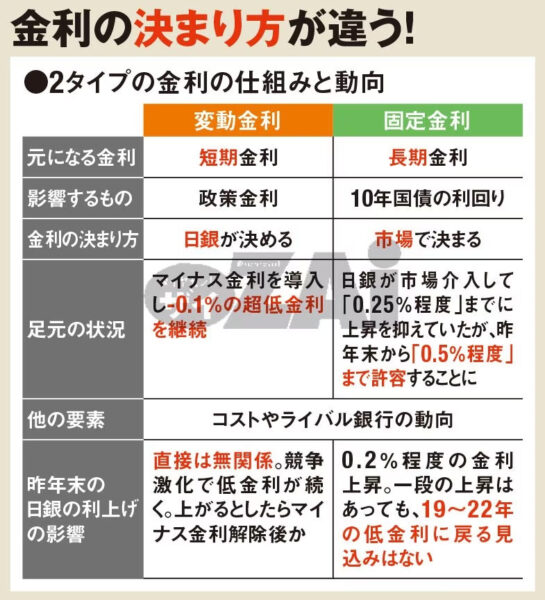

変動金利と固定金利では金利の決まり方が違う

変動金利は日本銀行の政策金利に影響を受けます。日本はマイナス金利政策を継続して政策金利を抑えているため、変動金利も低水準になっています。

一方、固定金利は長期金利(10年国債利回り)の影響を受けます。日本銀行は長期金利にも介入していますが、0.25%以下であれば市場の動きに委ねていました。2022年末に日本銀行が変動許容幅を0.25%から0.50%まで引き上げたため、長期金利が更に上昇する状況となりました。(出典:モゲチェック調べ)

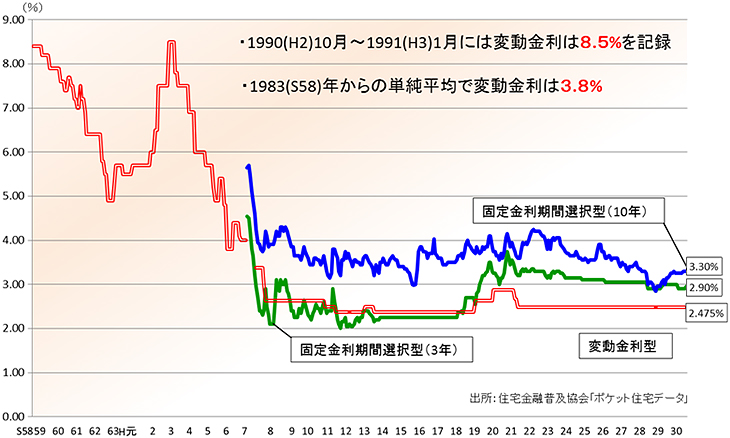

いままでの金利推移と今後の金利推移

他の国が政策金利を引き上げている中、日本はマイナス金利を継続。変動金利は日本銀行の政策金利の影響を受けていて、いまはマイナス金利政策によって低く抑えられています。

つまり、「変動金利が上がる=マイナス金利がいつごろ解除されるのか」とも言い換えられます。

マイナス金利解除の鍵は「賃金上昇」です。

日本の労働者の賃金は2001年以降ほとんど上昇していないので、本格的に賃金上昇をしていくのにはまだまだ時間がかかりそうです。(参考:SBI新生銀行)

「変動金利が上昇=賃金も上昇」なので、返済額の負担だけ上がることは考えにくいです

変動金利と固定金利どっちが多い?

住宅金融支援機構の調査(2022年10月)によると、金利タイプの選択割合は以下のようになっています。(引用:住宅金融支援機構)

- 変動金利 69.9%

- 固定金利(期間選択) 20.1%

- 固定金利(全期間) 10.0%

実態調査!みんなが選んだ金利タイプを聞いてみた

Twitterでもどの金利プランを選んだのかアンケートを取ってみたところ、だいたい同じような結果になりました。

多数派の変動金利が正解というわけではないので注意しましょう

銀行員のおすすめは変動金利

自分の返済計画にあった金利タイプを選択するのが大前提ですが、金利上昇への対策ができれば変動金利がおすすめです。

もちろん「変動金利」が正解というわけではありませんので、金利タイプを検討するときの参考にしてください。

金利上昇への対策方法

- 繰上返済の資金を用意する

- 無理のない返済計画を立てる

繰上返済の資金を用意する

変動金利が上昇したときに有効なのが繰上返済です。繰上返済をすることで元金を減らし、返済額の負担も減らすことができます。

繰上返済の資金を用意するのにおすすめは、変動金利と固定金利の差額を貯金することです

たとえば、元金4000万円(期間35年)の場合、変動(0.5%)と固定(1.8%)の毎月返済額の差は約2.4万円、年間約30万円の差になります。

さらに貯金するだけでなく、中長期的に資産運用もできれば、十分な繰り上げ返済の資金を用意できます。

無理のない返済計画を立てる

住宅ローンの成功と失敗は金利タイプの選択だけでは決まりません。

無理のない返済計画を立てることが重要で、特に借りすぎないことも大切です。

金利が上昇した場合でも、借りる金額が少ないと返済負担は重たくなりません

変動金利と固定金利のおすすめ住宅ローン

金利タイプごとにおすすめの住宅ローンを紹介します。

- 変動金利

- ネット銀行系

- 固定金利

- 都市銀行・地方銀行・フラット35

変動金利ならネット銀行系

変動金利のおすすめはネット銀行系の住宅ローンです。

auじぶん銀行、住信SBIネット銀行は低金利で人気の銀行です

こちらもCHECK

-

-

【徹底比較】ネット銀行の住宅ローンおすすめ6選|銀行員が選び方のコツ教えます

続きを見る

固定金利なら都市銀行・地方銀行

固定金利のおすすめは都市銀行や地方銀行の住宅ローンです。

固定金利の定番商品でフラット35という商品もあります

モゲチェックで住宅ローン比較がおすすめ

どこの住宅ローンを借りるのか検討するのに、住宅ローン比較サイト「モゲチェック」がおすすめです。

全国124の金融機関からあなたの条件にぴったりの住宅ローンを3つ紹介してくれます。

金利だけでなく、プロへの相談や審査通過率、返済額シミュレーションなどもチェックできます。

最短5分で結果がわかる

モゲチェックだけの優遇金利もご提案!

公式サイト:https://mogecheck.jp/

こちらもCHECK

-

-

モゲチェック(旧モゲレコ)が怪しくない5つの理由を現役銀行員が解説【評判・口コミ】

続きを見る

まとめ

この記事では、住宅ローンの金利タイプについて詳しく紹介しました。

住宅ローンの金利タイプは3つに分類ができます。

- 金利タイプ

- ・変動金利:定期的に金利が見直される金利タイプ

・固定金利(全期間固定型):全期間の金利が変わらない金利タイプ

・固定金利(固定期間選択型):一定期間の金利が変わらない金利タイプ

アンケートをしてみた結果、約7割の人が変動金利を選択しています

どちらの金利タイプがいいのかを判断するうえでは、「金利変動リスク」を取れるのかがポイントです。

- 金利変動リスクを取りやすいなら「変動金利」

- 金利変動リスクを取りにくいなら「固定金利」

どちらか決められないという人は、変動金利と固定金利を組み合わせて借りるミックスローンも検討してみましょう。

金利タイプを組み合わせることで、金利上昇へのリスクを分散することができます。

銀行員としてのおすすめは変動金利です

ただし、金利上昇への対策は必須なので、以下の点には気つけてください。

金利上昇への対策方法

- 繰上返済の資金を用意する

- 無理のない返済計画を立てる

どこの住宅ローンを借りるのか検討するのに、住宅ローン比較サイト「モゲチェック」がおすすめです。

【PR】モゲチェック

-

-

参考モゲチェック(旧モゲレコ)が怪しくない5つの理由を現役銀行員が解説【評判・口コミ】

続きを見る